年会費無料のクレジットカードを発行するのなら、還元率や優待といったスペックも合わせて比較しておくのが重要です。

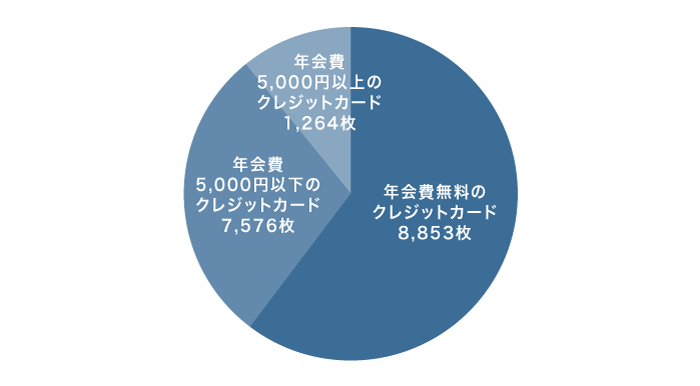

市場に出回っているクレジットカードは半数以上が年会費無料で、合計8,853枚も発行されていることが総務省が管轄している統計局の調査でわかっています。

種類が多いと市場の競争が激しくなるため、大手のカード会社が狙わないようなニッチ市場をターゲットにしているクレジットカードも多く存在します。

しかし、ニッチなクレジットカードは年会費以外の還元率や優待といったスペックが低く、お得にカードを利用できないケースがほとんどです。

無料のクレジットカードでポイント還元や優待を受けて、お得にカードを利用するためにも、スペックを比較してから申し込みましょう。

- JCB CARD Wは永年無料なうえにポイントを常に2倍もらえてお得

- 三井住友カード(NL)は永年無料でスマホのタッチ決済をすると最大7%のポイント還元が可能*

- 年会費無料のクレジットカードを選ぶ際は優待も合わせて確認しておくのが重要

- カード会社が経営戦略としてクレジットカードの年会費を無料にしている

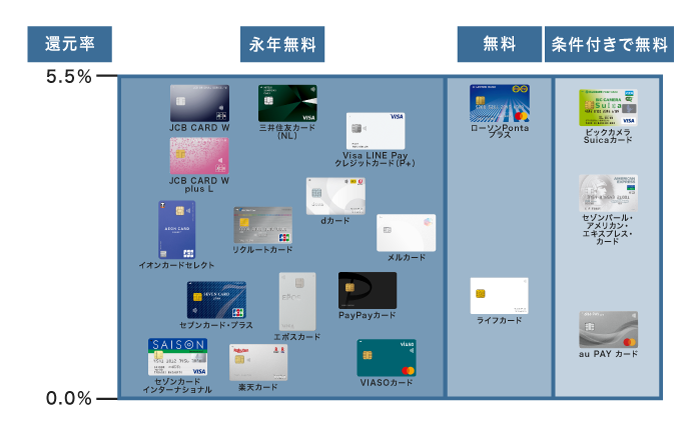

年会費無料のクレジットカードでスペックが高いブランドは、以下のとおりです。

この記事では、上記で紹介したクレジットカードを比較しておすすめのブランドを紹介していきます。

お得なカードの選び方や年会費無料で利用できる理由についても合わせて解説していきますので、ぜひ参考にしてください。

目次

- 1 年会費無料のクレジットカード一覧!永年無料でおすすめのカードを比較

- 1.1 JCB CARD Wは永年無料で使える最強の1枚!ポイントが常に2倍もらえる

- 1.2 三井住友カード(NL)は対象の店舗で最大7%ポイント還元も可能

- 1.3 ライフカードは海外アシスタントサービスや保険も無料で利用できる

- 1.4 セブンカード・プラスはnanacoへのチャージでもポイントが獲得できる

- 1.5 エポスカードはインビテーションを受けるとゴールドカードも永年無料

- 1.6 JCB CARD W Plus Lは毎月2回もギフトカードが当たるルーレットに参加できる

- 1.7 PayPayカードは2回まで分割手数料が無料だから支払いの負担を軽減できる

- 1.8 セゾンカードインターナショナルは店頭で発行してすぐに使える

- 1.9 リクルートカードはETCカードも無料で発行できるから旅行に最適

- 1.10 イオンカードセレクトはキャッシュカードとWAONの機能が付帯している

- 1.11 楽天カードは無料で2枚目のカードを発行できるから使い分けが可能

- 1.12 セゾンパール・アメリカン・エキスプレス・カードはQUICPayで2%相当還元される

- 1.13 Visa LINE Payクレジットカード(P+)はLINE Payのチャージが不要

- 1.14 au PAY カードはauのサービスを利用していれば無料で使い続けられる

- 1.15 dカードなら公共料金の支払いでも1.0%のポイント還元を受けられる

- 1.16 ローソンPontaプラスならお試し引換券の利用でお得に商品を購入できる

- 1.17 ビックカメラSuicaカードは1ポイント1円としてSuicaにチャージできる

- 1.18 メルカードはメルカリの利用実績で還元率や限度額を決定してもらえる

- 1.19 VIASOカードはポイントが自動でキャッシュバックされるから手間を省ける

- 2 年会費無料で利用できるカードを選ぶ際は優待も確認しておこう

- 3 年会費無料のクレカは出費なしでポイントを貯められるのが利点

- 4 クレジットカードを年会費無料で使えるのはなぜ?利用者の増加が目的

- 5 年会費無料のクレジットカードに関する質問を詳しく解説

年会費無料のクレジットカード一覧!永年無料でおすすめのカードを比較

年会費無料でお得に利用できるおすすめのクレジットカードは、以下のとおりです。

| クレジットカード | JCB CARD W | 三井住友カード(NL) | ライフカード | セブンカード・プラス | エポスカード | JCB CARD W Plus L | PayPayカード | セゾンカード インターナショナル |

リクルートカード | イオンカードセレクト | 楽天カード | セゾンパール・アメリカン・ エキスプレス・カード |

Visa LINE Pay クレジットカード(P+) |

au PAY カード | dカード | ローソンPontaプラス | ビックカメラSuicaカード | メルカード | VIASOカード |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

| 年会費 | 永年無料 | 永年無料 | 無料 | 永年無料 | 永年無料 | 永年無料 | 永年無料 | 無料 | 永年無料 | 永年無料 | 永年無料 | 無料 | 永年無料 | 無料 | 永年無料 | 無料 | 無料 | 永年無料 | 永年無料 |

| 無料の条件 | なし | なし | なし | なし | なし | なし | なし | なし | なし | なし | なし | 年間で1円以上利用 | なし | 年間で1円以上利用 | なし | なし | 年間で1円以上利用 | なし | なし |

| ポイント還元率 | 1.0〜10.5%* | 0.5〜7%* | 0.5〜1.5% | 0.5〜1.5% | 0.5〜1.5% | 1.0〜10.5%* | 1.5〜5.0% | 0.25% | 1.2〜3.2% | 0.5〜1.0% | 1.0〜3.0% | 0.25〜2.0%* | 0.5〜5.0% | 1.0〜1.5% | 1.0〜4.5% | 1.0〜6.0% | 0.5〜10.0% | 1.0〜4.0% | 0.5〜1.0% |

| 優待割引 | ○ | ○ | ○ | ○ | ○ | ○ | × | ○ | × | ○ | ○ | ○ | × | × | ○ | ○ | ○ | ○ | × |

| 申込対象 | 18歳以上39歳以下 | 満18歳以上 (高校生を除く) |

18歳以上 | 18歳以上 | 18歳以上 | 18歳以上39歳以下 | 18歳以上 | 18歳以上 | 18歳以上 | 満18歳以上 | 18歳以上 | 18歳以上 | 18歳以上 | 18歳以上 | 満18歳以上 | 18歳以上 | 満18歳以上 | 20歳以上 | 18歳以上 |

| 電子マネー | ー | ー | ー | ー | |||||||||||||||

| モバイル決済 | |||||||||||||||||||

| 国際ブランド | |||||||||||||||||||

| キャンペーン | 最大15,000円相当もらえる | 最大3,000円分もらえる* | 最大15,000円キャッシュバック | 最大6,100ポイントもらえる | 最大3,500円相当もらえる | 最大15,000円相当もらえる | ー | 最大4,000円相当がもらえる | 最大11,000ポイントもらえる | ー | 新規入会&利用で 最大10,000ポイントもらえる* |

最大8,000円相当もらえる | ー | 最大10,000円相当もらえる | 最大4,000ポイントもらえる | 最大3,000ポイントもらえる | ー | 最大10,000ポイントもらえる | 最大10,000円キャッシュバック |

| 詳細 | ー | ー | ー | ー | ー | ー | ー | ー | |||||||||||

| スペックを比較 |

当サイトのランキングは、対象の公式ホームページに掲載されている情報を基準とし、利用経験者へのアンケート調査や政府による統計データなどを包括して順位を付けています。

これらのブランドは、年会費が無料なうえに還元率や優待などのスペックが優れており、お得に使い続けられることから人気のクレジットカードになります。

なかでも条件なしで料金が発生しないJCB CARD Wのようなブランドは、年会費を支払いたくない人から高い人気を得ています。

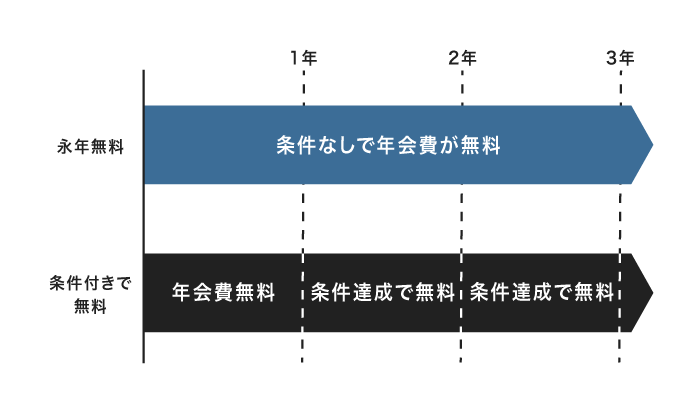

年会費無料を公表しているクレジットカードのなかには初年度のみ無条件で、翌年以降は発行会社が定めている基準を満たさないと料金が発生するブランドもあります。

無料でカードを使い続けたいのなら、永年無料のような条件なしのクレジットカードを選ぶことが重要です。

ただし、冒頭でも述べたとおり年会費のみを重視するとスペックが低いカードを発行してしまう可能性があります。

実際に管理人は、初めてクレジットカードを発行した際に年会費のみを重視して、地方のガソリンスタンドと提携している還元率0.5%のカードを使い続けていました。

ガソリン代の割引が魅力のクレジットカードでしたが、近隣に提携しているガソリンスタンドがないので優待を受けられず、ポイントも貯められませんでした。

カードを変更したくてもクレジットカードは使い続けると利用限度額が上がることから、与信枠が大きくなって手放しづらくなった経験があります。

自分に最適なクレジットカードを発行すると、大量のポイントを獲得できたり利用頻度が高い店舗で割引を受けたりするのも可能なので、スペックを判断基準に加えておきましょう。

例えばJCB CARD Wは年会費が永年無料なうえに還元率が高く、優待で割引も受けられる最強のクレジットカードです。

注釈

<入会期間> :2024年1月9日(火)0時~

<利用期間> : カード登録月の翌々月10日まで

※イオンウォレットへのご登録条件(カード発行の翌々月末まで)

※期間中利用額、1万円(税込)以上の方が還元対象

※ご利用金額2,000円(税込)ごとに永久不滅ポイントが1ポイント(約5円相当)付与されます。

※交換商品によっては、1Pの価値は5円未満になります。

※ご利用金額が年間合計30万円(税込)に達する引落月までが対象となります。

※1ポイント最大5円相当のアイテムと交換の場合となります。

※最大還元率はJCB PREMO(or nanacoポイント)に交換した場合

※JCBブランドの申し込みのみ楽天ポイント8,000P。それ以外は通常通り楽天ポイント5,000Pになります。

三井住友カード(NL)の注釈

※スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

※iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※キャンペーン期間:2024年11月1日~2025年2月2日

※カード原板タッチは対象外

JCB CARD Wは永年無料で使える最強の1枚!ポイントが常に2倍もらえる

| 年会費 | 永年無料 | 無料の条件 | なし |

|---|---|---|---|

| ETCカードの年会費 | 無料 | 家族カードの年会費 | 無料 |

| 還元率 | 1.0〜10.5% | ポイントの種類 | Oki Dokiポイント |

| 優待割引 | JCBトラベルのクーポンがもらえるなど | 付帯保険 |

|

| 対象年齢 | 18歳以上39歳以下 | 発行スピード | 最短5分* |

| 電子マネー | 非接触IC決済 | ||

| QRコード決済 | ー | 国際ブランド |

JCB CARD Wは年会費が永年無料で料金が発生しないうえに、利用するとポイントが常に2倍もらえます。

さらにJCBオリジナルシリーズのパートナー店で利用するとポイントが最大21倍もらえ、効率よく獲得することができます。

JCBオリジナルシリーズに加盟している店舗の一例は、以下のとおりです。

- セブンイレブン

- ローソン

- スターバックス

- ドミノ・ピザ

- 成城石井

- apollostationなど

全国に店舗を構えるチェーン店が多く加盟しており、どこで利用しても高還元を狙えます。

貯まったポイントは1ポイントあたり最大5円相当で交換できる利点もあり、お得に活用できるのも魅力です。

効率よくポイントを獲得しつつ、お得に商品と交換できる永年無料のJCB CARD Wは誰が利用しても損をしない最強の1枚といっても過言ではありません。

- Amazon.co.jpの利用で最大12,000円キャッシュバック

- My JCBアプリにログインしてApple PayやGoogle Payを利用すると最大3,000円キャッシュバック

- 家族カード入会で最大4,000円キャッシュバック

- お友達紹介キャンペーンで紹介者と被紹介者に1,500円キャッシュバック

\ 最大15,000円相当がもらえる /

注釈

※最大還元率はJCB PREMOに交換した場合

【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)

【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)

※モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

三井住友カード(NL)は対象の店舗で最大7%ポイント還元も可能

| 年会費 | 永年無料 | 無料の条件 | なし |

|---|---|---|---|

| ETCカードの年会費 | 初年度無料 通常550円(税込)* |

家族カードの年会費 | 無料 |

| ポイント還元率 | 0.5〜7%* | ポイントの種類 | Vポイント |

| 優待割引 | 三井住友銀行のATM手数料が無料など | 付帯保険 | 海外旅行傷害保険 |

| 対象年齢 | 満18歳以上(高校生を除く) | 発行スピード | 最短10秒* |

| 電子マネー | 非接触IC決済 | ||

| QRコード決済 | ー | 国際ブランド |

三井住友カード(NL)は、対象のコンビニや飲食店でスマホのタッチ決済をすると最大7%のポイント還元が可能な永年無料のクレジットカードです。*

対象になっているのは全国にチェーン展開しているセブン‐イレブンやサイゼリヤなどで、利用するほどポイントを貯められます。

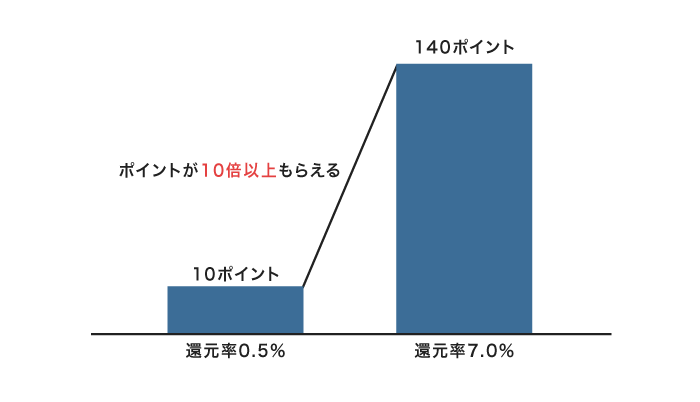

最大7%なら2,000円利用するだけでも140ポイントが付与され、通常ポイント還元率の0.5%と比較すると10倍以上もポイントを獲得できます。

さらに三井住友カード(NL)は即時発行に対応しており、最短10秒でカード情報を取得することが可能です。*

申し込んだその日からネットショッピングで使えるうえに、Apple PayやGoogle Payなどの非接触IC決済に紐づければコンビニやスーパーなどでも利用できます。

最短10秒で無料のクレジットカードを発行して、最大7%のポイント還元を狙いたい人は三井住友カード(NL)の利用が最適です。*

- 新規入会+スマホのタッチ決済を1回利用すると最大3,000円分もらえる

\ 新規入会と条件達成で最大3,000円分がもらえる* /

注釈

※即時発行ができない場合があります。

※スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

※iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※カード原板タッチは対象外

※期間限定ポイント(6か月)

※キャンペーン期間:2024年11月1日~2025年2月2日

※前年度に一度でもETC利用のご請求があった方は年会費が無料

ライフカードは海外アシスタントサービスや保険も無料で利用できる

| 年会費 | 無料 | 無料の条件 | なし |

|---|---|---|---|

| ETCカードの年会費 | 初年度無料 通常1,100円(税込) |

家族カードの年会費 | 無料 |

| 還元率 | 0.5〜1.5% | ポイントの種類 | サンクスポイント |

| 優待割引 | サファリパークやホテルで10%オフなど | 付帯保険 | カード会員保障 |

| 対象年齢 | 18歳以上 | 発行スピード | 最短2営業日 |

| 電子マネー | 非接触IC決済 | ||

| QRコード決済 | ー | 国際ブランド |

ライフカードは、海外アシスタントサービスやカード会員保障制度などの付帯サービスを無料で利用できます。

海外アシスタントサービスとは、海外旅行の際にレストランやホテル、交通機関などの情報を電話で教えてもらえるサービスのことです。

事故やカードの盗難などのトラブルが生じた場合も対応してもらえるので、万が一の際に困りません。

盗難後に不正利用が発覚しても、カード会員保障制度で自己負担額を0円できる利点もあります。

万が一の際に備えたい人は、無料で海外旅行のサポートや不正利用の補償をしてもらえるライフカードを選ぶのがよいでしょう。

- アプリにログインすると1,000円キャッシュバック

- ショッピングで6万円利用すると6,000円キャッシュバック

- 水道や光熱費の支払いで最大3,000円キャッシュバック

- Apple PayもしくはGoogle Payの利用で3,000円キャッシュバック

- サブスクの支払いで2,000円キャッシュバック*

\ 最大15,000円キャッシュバック /

注釈

※対象加盟店はAbemaTV、Apple、DAZN for docomo、FOD、Hulu、LINEMUSICになります。

セブンカード・プラスはnanacoへのチャージでもポイントが獲得できる

| 年会費 | 永年無料 | 無料の条件 | なし |

|---|---|---|---|

| ETCカードの年会費 | 無料 | 家族カードの年会費 | 無料 |

| 還元率 | 0.5〜1.5% | ポイントの種類 | nanacoポイント |

| 優待割引 | 8のつく日はイトーヨーカードでほとんど全品5%引きなど | 付帯保険 | ショッピングガード保険(海外) |

| 対象年齢 | 18歳以上 | 発行スピード | 最短1週間 |

| 電子マネー | 非接触IC決済 | ||

| QRコード決済 | ー | 国際ブランド |

セブンカード・プラスはショッピングの利用はもちろん、nanacoへのチャージでポイントを獲得できる年会費無料のクレジットカードです。

1回のチャージで200円ごとに1ポイント獲得でき、nanacoを利用してもポイントを付与してもらえます。

nanacoへのチャージでポイントが獲得できるのはセブンカード・プラスのみなので、普段から利用している人は発行して損がありません。

さらにイトーヨーカドーやセブンイレブンなど、セブン&アイ・ホールディングスの店舗でセブンカード・プラスを利用すると200円で2ポイントも獲得できます。

貯まったポイントは1ポイントあたり1円相当として買い物の料金に充当できるので、無駄なく利用できるのも魅力です。

- 新規入会+ショッピングを1回以上利用で3,000ポイントもらえる

- 支払い口座のオンライン設定で1,000ポイントもらえる

- 各種登録や設定で最大2,100ポイントもらえる

\ 最大6,100ポイントがもらえる /

エポスカードはインビテーションを受けるとゴールドカードも永年無料

| 年会費 | 永年無料 | 無料の条件 | なし |

|---|---|---|---|

| ETCカードの年会費 | 永年無料 | 家族カードの年会費 | ー |

| 還元率 | 0.5〜1.5% | ポイントの種類 | エポスポイント |

| 優待割引 | 全国10,000店舗で割引など | 付帯保険 | 海外旅行傷害保険 |

| 対象年齢 | 18歳以上 | 発行スピード | 最短即日 |

| 電子マネー | 非接触IC決済 | ||

| QRコード決済 | 国際ブランド |

エポスカードは永年無料で利用でき、インビテーションを受けるとゴールドカードの年会費も一切発生しないのが特徴です。

インビテーションは利用状況が良好なユーザーにアプリ内の通知もしくは郵送で送付され、専用のURLから申し込むとゴールドカードを無料で発行できます。

ステータスカードを無料で発行できるブランドは限られているので、お得にゴールドカードを所有したい人はエポスカードの利用を検討するのが最適です。

インビテーションの条件は公表されていませんが、SNSでは毎月5万円以上の利用を数ヶ月続けたことで発行できた人が多く、簡単に達成できる傾向にあります。

一般カードでも全国10,000店舗で割引やポイントアップなどの優待を受けられますので、カード決済で普段の生活費を抑えつつ、永年無料のゴールドカードを目指してみてはいかがでしょうか。

- 新規入会で2,000円分のポイントもらえる

- 友達や紹介で1,000ポイントもらえる

- 被紹介者は500ポイントもらえる

\ 最大3,500ポイントがもらえる/

JCB CARD W Plus Lは毎月2回もギフトカードが当たるルーレットに参加できる

| 年会費 | 永年無料 | 無料の条件 | なし |

|---|---|---|---|

| ETCカードの年会費 | 無料 | 家族カードの年会費 | 無料 |

| 還元率 | 1.0〜10.5%* | ポイントの種類 | Oki Dokiポイント |

| 優待割引 | コスメ定期便が初月割引など | 付帯保険 |

|

| 対象年齢 | 18歳以上39歳以下 | 発行スピード | 最短5分* |

| 電子マネー | 非接触IC決済 | ||

| QRコード決済 | ー | 国際ブランド |

JCB CARD W Plus Lは、毎月10日と30日にJCBギフトカードが当たるルーレットに参加できます。

ルーレットの参加費は無料で、あたりが出ると2,000円分のJCBギフトカードがもらえる仕組みです。

さらに、JCBトラベルで使える1万円分の目録やペア映画鑑賞券が抽選であたるプレゼント企画を1ヶ月に1度実施しており、優待を豊富に受けられます。

上述したJCB CARD Wのスペックをそのまま搭載しているのも特徴で、永年無料で利用できるクレジットカードのなかでも最高水準の還元率が適用されます。

年会費や優待、還元率を妥協したくない人はプレゼント企画が充実しているうえに、永年無料で高還元を狙えるJCB CARD W Plus Lを選ぶのが最適です。

- Amazon.co.jpの利用で最大12,000円キャッシュバック

- My JCBアプリにログインしてApple PayやGoogle Payを利用すると最大3,000円キャッシュバック

- 家族カード入会で最大4,000円キャッシュバック

- お友達紹介キャンペーンで紹介者と被紹介者に1,500円キャッシュバック

\ 最大15,000円相当がもらえる /

注釈

※最大還元率はJCB PREMOに交換した場合

【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)

【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)

※モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

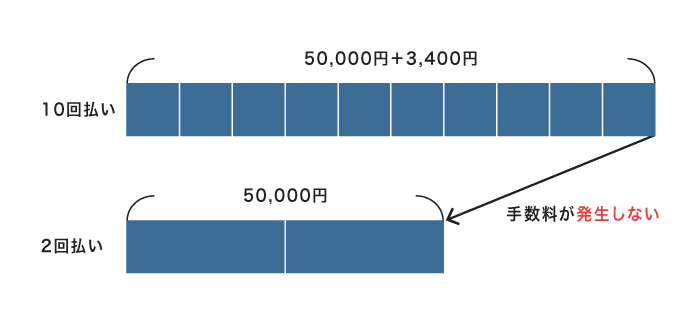

PayPayカードは2回まで分割手数料が無料だから支払いの負担を軽減できる

| 年会費 | 永年無料 | 無料の条件 | なし |

|---|---|---|---|

| ETCカードの年会費 | 550円(税込) | 家族カードの年会費 | 無料 |

| 還元率 | 1.5〜5.0% | ポイントの種類 | PayPayポイント |

| 優待割引 | ー | 付帯保険 | ー |

| 対象年齢 | 18歳以上 | 発行スピード | 最短5分 |

| 電子マネー | ー | 非接触IC決済 | |

| QRコード決済 | 国際ブランド |

PayPayカードは2回まで分割手数料が無料なので、高額の買い物でも支払いの負担を軽減できます。

3回以上の分割払いを利用する場合、手数料は実質年率12.19〜14.60%に設定されており、支払い回数が増えるほど金利が高くなる仕組みです。

例えば50,000円の買い物をする際に10回払いを指定すると14.57%の金利が適用され、元金に3,400円の手数料が加算された53,400円を10か月に分けて支払うことになります。

しかし2回払いなら手数料が発生しないので、元金の50,000円を分割して支払うだけで済みます。

支払い金額を増やしたくない人は、分割手数料が2回目まで発生しない年会費無料のPayPayカードを検討してみてはいかがでしょうか。

\ 通常ポイント還元率は最大1.5% /

セゾンカードインターナショナルは店頭で発行してすぐに使える

| 年会費 | 無料 | 無料の条件 | なし |

|---|---|---|---|

| ETCカードの年会費 | 無料 | 家族カードの年会費 | 無料 |

| 還元率 | 0.25% | ポイントの種類 | 永久不滅ポイント |

| 優待割引 | 魚民で10%オフなど | 付帯保険 | カード不正利用補償 |

| 対象年齢 | 18歳以上 | 発行スピード | 最短5分* |

| 電子マネー | 非接触IC決済 | ||

| QRコード決済 | ー | 国際ブランド |

セゾンカードインターナショナルは、Webで申し込むとその日のうちにプラスチックカードを店頭で受け取れます。*

他社の場合はカード情報のみ即日で受け取れるケースがほとんどなので、プラスチックカードをその日のうちに発行してもらえるのはセゾンカードインターナショナルならではの魅力です。

料金はもちろん無料なうえ、全国に29ヶ所あるセゾンカウンターでプラスチックカードを受け取った後、すぐに買い物や支払いでカードを利用できます。

近隣にセゾンカウンターがない場合は、デジタルカードを選択すれば他社のように最短5分でカード情報を受け取ることも可能です。*

すぐにカードを利用したいなら、カード情報とプラスチックカードのどちらも即日発行できるセゾンカードインターナショナルを選んでおいて間違いありません。

- 自動リボに新規登録して5万円以上利用するともれなく3,000円キャッシュバック

- 抽選で合計1,030人に最大10,000円キャッシュバック

\ 最大4,000円相当もらえる /

注釈

※2024年8月16日~12月末は、即日発行はいたしかねます。ご了承ください。

リクルートカードはETCカードも無料で発行できるから旅行に最適

| 年会費 | 永年無料 | 無料の条件 | なし |

|---|---|---|---|

| ETCカードの年会費 | 無料 | 家族カードの年会費 | 無料 |

| 還元率 | 1.2〜3.2% | ポイントの種類 | リクルートポイント |

| 優待割引 | ー | 付帯保険 |

|

| 対象年齢 | 18歳以上 | 発行スピード | 約1週間 |

| 電子マネー | 非接触IC決済 | ||

| QRコード決済 | ー | 国際ブランド |

リクルートカードはカード本体の他に、ETCカードの年会費も無料に設定されています。

還元率は1.2%で、ETCカードの利用金額にも適用されるため旅行で高速道路を利用すると効率よくポイントを貯められます。

さらに宿泊費用や現地での食費をリクルートカードで支払うと追加でポイントを付与してもらえ、旅行で効率よく獲得することが可能です。

貯まったポイントは1ポイントあたり1円相当として、じゃらんnetで利用でき、次回の旅行費用を抑えられる利点もあります。

クレジットカードとETCカードを無料で発行しつつ、ポイントを効率よく貯めたい人は年会費が永年無料で1.2%の高還元が叶うリクルートカードを利用するのが最適です。

- 国際ブランドにJCBを指定して新規入会すると1,000円分のポイントがもらえる

- JCBのリクルートカードを初めて利用すると1,000円分のポイントがもらえる

- 携帯料金をJCBのリクルートカードで支払うと4,000円分のポイントがもらえる

\ 最大6,000円分もらえる /

イオンカードセレクトはキャッシュカードとWAONの機能が付帯している

| 年会費 | 永年無料 | 無料の条件 | なし |

|---|---|---|---|

| ETCカードの年会費 | 無料 | 家族カードの年会費 | 無料 |

| 還元率 | 0.5〜1.0% | ポイントの種類 | WAONポイント |

| 優待割引 | 20日と30日にイオンで5%オフなど | 付帯保険 |

|

| 対象年齢 | 18歳以上 | 発行スピード | 最短即日 |

| 電子マネー | 非接触IC決済 | ||

| QRコード決済 | 国際ブランド |

イオンカードセレクトは年会費が永年無料で、1枚にクレジットカードと電子マネーのWAON、キャッシュカードを搭載した多機能なブランドです。

カードを1枚所有しているだけで、同時に3つの機能を利用することができます。

WAONのオートチャージに対応しており、200円ごとに1ポイントがもらえるのも魅力です。

他にも毎月20日と30日にイオン系列の店舗で利用すると、5%の割引が適用される利点があります。

イオングループの店舗や銀行を頻繁に利用している人は発行する価値のある1枚なので、検討してみてはいかがでしょうか。

- Webからの入会で1,000WAON POINTがもらえる*

- カードの利用金額に応じて最大4,000WAON POINTもらえる*

\ 新規入会・利用で5,000WAON POINTもらえる* /

注釈

※対象のイオンカード新規入会・利用でいつでも最大5,000WAON POINT進呈

カード新規入会で1,000WAON POINT進呈

カード利用で最大4,000WAON POINT進呈(カード翌々月10日までのクレジットご利用分の10%を還元)

恒常特典となるため、申込期間の期日はなし

楽天カードは無料で2枚目のカードを発行できるから使い分けが可能

| 年会費 | 永年無料 | 無料の条件 | なし |

|---|---|---|---|

| ETCカードの年会費 | 初年度無料 通常550円(税込) |

家族カードの年会費 | 永年無料 |

| 還元率 | 1.0〜3.0% | ポイントの種類 | 楽天ポイント |

| 優待割引 | 楽天カードポイントプラスでクーポンがもらえるなど | 付帯保険 |

|

| 対象年齢 | 18歳以上 | 発行スピード | 約1週間 |

| 電子マネー | 非接触IC決済 | ||

| QRコード決済 | ー | 国際ブランド |

楽天カードは2枚までカードを発行でき、どちらも永年無料で利用できる利点があります。

2枚所有できると使い分けが可能で、引き落とし口座も変えられるため家計を管理しやすくなります。

例えば生活費と娯楽費でカードを分けて利用すると、趣味の費用や交際費などを使い過ぎてもすぐに気づくことが可能です。

経費精算のシステムがある会社に勤めている場合は、カードに支払いをまとめると利用明細を提出するだけで申請が済みます。

上記のようにライフスタイルによって様々な使い分けができますので、無料のクレジットカードで家計を簡単に管理したい人は楽天カードを発行するのが最適です。

- 新規入会と利用で最大10,000ポイントもらえる*

\ 新規入会&利用で最大10,000ポイントもらえる* /

注釈

※キャンペーン期間:2024年11月15日〜2024年11月25日

セゾンパール・アメリカン・エキスプレス・カードはQUICPayで2%相当還元される

| 年会費 | 無料 | 無料の条件 | 年間で1円以上の利用 |

|---|---|---|---|

| ETCカードの年会費 | 無料 | 家族カードの年会費 | 無料 |

| 還元率 | 0.25〜2.0%* | ポイントの種類 | 永久不滅ポイント |

| 優待割引 | カラオケ館やジャンカラで最大30%オフなど | 付帯保険 | ー |

| 対象年齢 | 18歳以上 | 発行スピード | 最短5分 |

| 電子マネー | 非接触IC決済 | ||

| QRコード決済 | ー | 国際ブランド |

セゾンパール・アメリカン・エキスプレス・カードは、QUICPayの加盟店でApple PayやGoogle Pay、セゾンQUICPayのいずれかを利用すると最大2.0%還元されます。*

付与されるポイントは永久不滅ポイントで、その名のとおり有効期限がなく、無期限で貯め続けることができます。

有効期限が無期限のポイントです。ポイントが消滅したり、ポイントの交換期限が迫る心配もありません。

引用元:永久不滅ポイント-セゾンカード

他社のように有効期限が迫っているからといって、不必要に消費しなくていいのは嬉しいポイントです。

もちろん年会費は無料で、年間で1円以上利用すれば翌年も料金を請求されることがありません。

セゾンパール・アメリカン・エキスプレス・カードは、無料で非接触IC決済を利用しながらポイントを貯め続けたい人に最適です。

- 入会後の翌々月末までに10万円以上利用すると10,000円相当もらえる

注釈

※ご利用金額が年間合計30万円(税込)に達する引落月までが対象となります。

※永久不滅ポイントは通常2,000円(税込)のご利用毎に1ポイント貯まります。

※1ポイント最大5円相当のアイテムと交換の場合となります。

※交換商品によっては、1ポイントの価値は5円未満になります。

Visa LINE Payクレジットカード(P+)はLINE Payのチャージが不要

| 年会費 | 永年無料 | 無料の条件 | なし |

|---|---|---|---|

| ETCカードの年会費 | 初年度無料 通常550円(税込) |

家族カードの年会費 | 永年無料 |

| 還元率 | 0.5〜5.0% | ポイントの種類 | LINEポイント |

| 優待割引 | ー | 付帯保険 |

|

| 対象年齢 | 満18歳以上 | 発行スピード | 最短5分 |

| 電子マネー | 非接触IC決済 | ||

| QRコード決済 | 国際ブランド |

Visa LINE Payクレジットカード(P+)は、QRコード決済アプリのLINE Payをチャージなしで利用できます。

カードをLINE Payのアカウントに登録すると、コード決済で支払った金額がアプリを経由してクレカに請求されるチャージ&ペイの機能が適用される仕組みになっているからです。

事前チャージが不要になると、決済の度に残高を確認する手間を省けるうえ、残高不足で支払いを拒否されることがありません。

さらにVisa LINE Payクレジットカード(P+)をLINE Payに登録してコード決済をすると、ポイントが5.0%還元される利点もあります。

年会費はもちろん無料なので、LINE Payを既に利用している人やこれから導入を考えている人は発行を検討するのもひとつの手段です。

- キャッシングリボご利用枠を設定して5万円以上利用すると抽選で合計2,000人に1,000円があたる

au PAY カードはauのサービスを利用していれば無料で使い続けられる

| 年会費 | 無料 通常1,375円(税込) |

無料の条件 | 年間で1円以上利用 |

|---|---|---|---|

| ETCカードの年会費 | 無料 | 家族カードの年会費 | 無料 |

| 還元率 | 0.5〜1.5% | ポイントの種類 | Pontaポイント |

| 優待割引 | ー | 付帯保険 |

|

| 対象年齢 | 18歳以上 | 発行スピード | 最短4日 |

| 電子マネー | ー | 非接触IC決済 | |

| QRコード決済 | 国際ブランド |

au PAY カードは、auユーザーなら無料で使い続けられる利点があります。

auのサービスをひとつでも契約していると、クレジットカードを利用しなくても年会費が発生しない仕組みになっているからです。

au PAY カードは年会費無料のクレジットカードには珍しく、海外旅行傷害保険とショッピング保険が付帯しており、補償が手厚い特徴もあります。

さらに還元率は通常1.0%で、どこで利用しても100円で1ポイントが貯まることから効率よくポイントを貯められます。

auのサービスを利用しているだけで、手厚い補償と高還元を狙えるのはau PAY カードならでは魅力です。

- au PAY 残高へチャージしてからショッピングを利用すると最大8,000ポイントもらえる

- 公共料金の支払いまたはETCカードの発行と利用で2,000ポイントもらえる

dカードなら公共料金の支払いでも1.0%のポイント還元を受けられる

| 年会費 | 永年無料 | 無料の条件 | なし |

|---|---|---|---|

| ETCカードの年会費 | 初年度無料 通常550円(税込) |

家族カードの年会費 | 永年無料 |

| 還元率 | 1.0〜4.5% | ポイントの種類 | dポイント |

| 優待割引 | 海外レンタカーが10%オフなど | 付帯保険 |

|

| 対象年齢 | 満18歳以上 | 発行スピード | 5日〜2週間程度 |

| 電子マネー | 非接触IC決済 | ||

| QRコード決済 | 国際ブランド |

dカードは通常の還元率が1.0%で、公共料金の支払いでも100円で1ポイントが貯まる永年無料のクレジットカードです。

ポイント還元を受けられる公共料金の一覧を、以下にまとめましたので参考にしてください。

- 電気料金

- ガス料金

- 電話料金

- インターネット料金

- 新聞購買料金

- 保険料など

なかでも電気料金は全国の電力会社がdカードの支払いに対応しており、どこに住んでいても高還元を狙えます。

さらにdカード特約店で利用すると還元率がアップする利点もありますので、無料のクレジットカードでポイントを効率よく貯めたい人は検討するのもひとつの手段です。

- 入会後にWebからキャンペーンにエントリーしてカードを利用すると最大4,000ポイントもらえる

ローソンPontaプラスならお試し引換券の利用でお得に商品を購入できる

| 年会費 | 無料 | 無料の条件 | なし |

|---|---|---|---|

| ETCカードの年会費 | 無料 | 家族カードの年会費 | ー |

| 還元率 | 1.0〜6.0% | ポイントの種類 | Pontaポイント |

| 優待割引 | ユナイテッド・シネマ割引クーポンがもらえるなど | 付帯保険 | ショッピング保険 |

| 対象年齢 | 18歳以上 | 発行スピード | 最短3営業日 |

| 電子マネー | ー | 非接触IC決済 | |

| QRコード決済 | ー | 国際ブランド |

ローソンPontaプラスは、ローソンで豊富な優待を受けられる年会費無料のクレジットカードです。

毎月の最終水曜日に会員限定のお試し引換券が配布され、利用すると定価よりも低いポイント数で商品と交換できます。

過去にはもっちりクレープやどらもっちなどのスイーツが対象商品となっており、半額以下のポイント数で交換できました。

さらに毎月10日と20日はポイントアップをおこなっており、ローソンで利用すると200円ごとに最大12ポイントも獲得することが可能です。

ローソンの利用頻度が高い人は発行して損がない1枚なので、利用を検討してみてはいかがでしょうか。

- 新規入会でもれなく1,000ポイントもらえる

- 5万円以上の利用で1,000ポイントもらえる

- 登録型リボ「楽Pay」の登録と利用で1,000ポイントもらえる

ビックカメラSuicaカードは1ポイント1円としてSuicaにチャージできる

| 年会費 | 無料 通常524円(税込) |

無料の条件 | 年間で1円以上利用 |

|---|---|---|---|

| ETCカードの年会費 | 524円(税込) | 家族カードの年会費 | ー |

| 還元率 | 0.5〜10.0% | ポイントの種類 |

|

| 優待割引 | VIEWベネフィットパスの利用でジムの月会費が初月無料など | 付帯保険 |

|

| 対象年齢 | 満18歳以上 | 発行スピード | 最短即日 |

| 電子マネー | 非接触IC決済 | ||

| QRコード決済 | ー | 国際ブランド |

ビックカメラSuicaカードは、貯まったポイントを1ポイントあたり1円相当としてSuicaにチャージできるのが利点です。

Suicaは駅の改札口はもちろん、コンビニやスーパーでも電子マネーとして利用できるので、ポイントを普段の生活費に充てられます。

ポイントは、ショッピングや支払いでビックポイントとJRE POINTの両方が貯まり、1度の買い物で2倍も獲得できます。

さらにモバイルSuicaで定期券を購入すると3.0%のポイント還元が可能で、通勤でポイントを貯められるのは魅力です。

普段から電車を利用している人は、年会費無料なうえにポイントを交通費や生活費に充てられるビックカメラSuicaカードを選んでおいて間違いありません。

- ビックカメラの利用で10.0%のビックポイントがもらえる

- チャージしたSuicaの利用で最大11.5%のポイントを獲得できる

- SuicaのオートチャージやモバイルSuicaの利用で1.5%還元が可能

- えきねっとで予約時決済すると最大5.0%還元など

メルカードはメルカリの利用実績で還元率や限度額を決定してもらえる

| 年会費 | 永年無料 | 無料の条件 | なし |

|---|---|---|---|

| ETCカードの年会費 | ー | 家族カードの年会費 | ー |

| 還元率 | 1.0〜4.0% | ポイントの種類 | メルカリポイント |

| 優待割引 | スギ薬局で5%割引など | 付帯保険 | ー |

| 対象年齢 | 20歳以上 | 発行スピード | 最短4日 |

| 電子マネー | ー | 非接触IC決済 | ー |

| QRコード決済 | 国際ブランド |

メルカードは、株式会社メルペイが2022年11月に新しくサービスを開始した永年無料で利用できるクレジットカードです。

メルカリの利用実績に応じて還元率や限度額が決定され、ヘビーユーザーほどスペックが高くなる特徴があります。

最も良い条件が適用されると還元率は最大4.0%になり、最大50万円まで利用限度額を引き上げてもらえます。

さらにメルカリの売上金をクレジットカードの清算に充てることが可能で、売上を確保できれば現金がなくても支払いを済ませられるのも利点です。

高スペックで支払いの選択肢が充実しているメルカードは、メルカリユーザーなら発行して損がない1枚なので、利用を検討してみてはいかがでしょうか。

- 新規発行後に初期設定を完了してカードを利用すると最大5,000ポイントもらえる

- 定額払いを初めて利用すると最大5,000ポイントもらえる

VIASOカードはポイントが自動でキャッシュバックされるから手間を省ける

| 年会費 | 永年無料 | 無料の条件 | なし |

|---|---|---|---|

| ETCカードの年会費 | 無料 | 家族カードの年会費 | 無料 |

| 還元率 | 0.5〜1.0% | ポイントの種類 | ー |

| 優待割引 | ー | 付帯保険 |

|

| 対象年齢 | 18歳以上 | 発行スピード | 最短翌営業日 |

| 電子マネー | 非接触IC決済 | ||

| QRコード決済 | ー | 国際ブランド |

VIASOカードはポイントが自動的にキャッシュバックされるため、交換の手間を省けます。

他社の場合はポイントを商品やギフト券へ交換する際に、自分でカード会社に申し込む必要があります。

しかしVIASOカードなら自動でキャッシュバックされるようにシステムが組まれており、手続きが不要です。

さらにポイントの有効期限が切れる前にキャッシュバックしてもらえるので、失効する心配がありません。

手間を省きつつ、クレジットカードをお得に使いたいのなら年会費無料で交換の手続きが不要なVIASOカードを選ぶのが最適です。

- 会員専用WEBサービスのIDを登録して15万円以上利用すると8,000円キャッシュバックされる

- さらに登録型リボ「楽Pay(らくペイ)」に登録で2,000円キャッシュバックされる

上記で紹介したクレジットカードは年会費無料なうえにスペックが高く、どれを利用しても日々の生活をお得にできます。

ただし、利用頻度が少ない店舗やサイトで優待を受けられるクレジットカードを選ぶとスペックが高くても十分に使いこなせないので、事前に確認しておくのがよいでしょう。

年会費無料で利用できるカードを選ぶ際は優待も確認しておこう

年会費無料のクレジットカードを選ぶ際は、ポイントアップや割引などの優待も一緒に確認しておくとお得なブランドを見つけやすくなります。

クレジットカードによっては、優待として提携している店舗でポイントアップや割引を受けられるケースがあります。

利用頻度が高い店舗で優待を受けられるブランドを選ぶと、無料で買い物の費用を抑えることも可能なので、利用しないのは損と言っても過言ではありません。

クレジットカードごとに受けられる優待をまとめた結果は、以下のとおりです。

| クレジットカード | 優待内容 | 条件 |

|---|---|---|

| JCB CARD W | Amazon.co.jpの利用でポイント4倍 | 専用のサイトで店舗を登録してJCB CARD Wで支払い |

| Starbucks eGiftの購入でポイント20倍 | ||

| セブンイレブンの利用でポイント3倍など | JCB CARD Wで支払い | |

| どこで利用してもポイントがいつも2倍 | ||

| 三井住友カード(NL) | 三井住友銀行のATM手数料が無料 | SMBCポイントパックを契約して引き落とし口座に三井住友銀行を指定 |

| 対象の飲食店やコンビニで最大7%ポイント還元* | 対象店舗でスマホのタッチ決済を利用 | |

| ライフカード | 入会初年度はポイント1.5倍 | ライフカードで支払い |

| 誕生月にポイント3倍 | ||

| L-Mallの利用でポイント最大25倍など | L-Mallを利用してライフカードで支払い | |

| セブンカード・プラス | 対象店舗でポイントが2倍 | イトーヨーカドーやセブンイレブンを利用してセブンカード・プラスで支払い |

| 対象商品の購入でボーナスポイントが付与 | ボーナスポイント対象商品を購入してセブンカード・プラスで支払い | |

| イトーヨーカドーで5%割引など | 毎月8のつく日にイトーヨーカドーを利用してセブンカード・プラスで支払い | |

| エポスカード | 全国の笑笑でポイント20倍 | キャンペーンにエントリー後、笑笑を利用してエポスカードで支払い |

| 全国のジャンボカラオケ広場でルーム料金20%割引 | 専用ページからクーポンを取得して精算時に提示 | |

| 富士急ハイランドでフリーパスが最大200円割引など | 専用ページからクーポンを取得して精算時に提示後、エポスカードで支払い | |

| JCB CARD W Plus L | ルーレットで2,000円分のギフトカードがあたる | 毎月10日と20日にルーレットを回す |

| GREEN SPOONをお試し価格で購入可能 | 専用サイトから申し込んでJCB CARD W Plus Lで支払い | |

| プリンスホテルを優待価格で利用可能など |

さらに表示する

| PayPayカード | ソフトバンクの利用で最大1.5%ポイント付与 | ソフトバンクの携帯料金をPayPayカードで支払い |

|---|---|---|

| Yahoo!ショッピングの利用で5%還元など* | 5のつく日にYahoo!ショッピングを利用してPayPayカードで支払い | |

| セゾンカードインターナショナル | apollostationや出光、シェルでPontaポイントが追加で付与 | セゾンカードインターナショナルで支払い |

| 全国の魚民で10%割引 | 専用ページからクーポンを取得して精算時に提示 | |

| 国内外の現地アクテビティが7%割引など | 専用ページからクーポンを取得して精算時に提示、セゾンカードインターナショナルで支払い | |

| リクルートカード | ホットペッパーグルメで予約人数×50ポイント付与 | ネット予約後に来店してリクルートカードで支払い |

| じゃらんnetで3.2%ポイント還元 | じゃらんnetで予約してリクルートカードで支払い | |

| イオンカードセレクト | イオングループでいつでもポイント2倍 | イオングループの店舗を利用してイオンカードセレクトで支払い |

| 全国のイオンで5%割引 | 毎月20日と30日にイオンを利用してイオンカードセレクトで支払い | |

| イオンシネマで映画料金が300円割引など | イオンシネマを利用してイオンカードセレクトで支払い | |

| セゾンパール・アメリカン・エキスプレス・カード | QUICPayの利用でポイント2%相当還元* | QUICPayで支払い |

| まんがセゾンの利用で50%ポイント還元* | ポイント購入をセゾンパール・アメリカン・エキスプレス・カードで支払い | |

| 星野リゾートの宿泊費用が最大30%割引など | 対象ホテルを専用ページから予約してセゾンパール・アメリカン・エキスプレス・カードで支払い | |

| Visa LINE Payクレジットカード(P+) | LINE Payで5.0%還元など | LINE Payにカードを登録して支払いをするチャージ&ペイを利用 |

| 楽天カード | 楽天市場アプリの利用で還元率3.5%以上 | 楽天市場アプリを利用して楽天カードで支払い |

| 楽天銀行の利用で普通預金金利が2倍 | 楽天カードの引き落とし口座に楽天銀行を指定 | |

| 優待店舗の利用でボーナスポイント付与など | 対象店舗を利用して楽天カードで支払い | |

| au PAY カード | au PAY マーケットの利用で最大7.0%還元 | au PAY マーケットを利用してau PAY カードで支払い |

| auの利用で1.0%還元 | auの携帯料金をau PAY カードで支払い | |

| 機種の分割支払金で最終回分が不要など | スマホトクするプログラムで機種を購入して分割支払金をau PAY カードで支払い | |

| dカード | dポイントモールの利用で最大5.0%還元 | dポイントモールを経由してdカードで支払い |

| dカード特約店の利用で100円ごとに最大5.0%還元 | dカードで支払い | |

| トラベルデスク利用可能など | 専用のトラベルデスクに電話 | |

| ローソンPontaプラス | ローソンで6.0%還元 | ローソンを利用してローソンPontaプラスで支払い |

| 毎月10日と20日はポイントが3倍 | ローソンアプリでエントリーしてからローソンを利用してローソンPontaプラスで支払い | |

| 会員限定お試し引換券プレゼントなど | 当月15日までローソンPontaプラスの会員を続ける | |

| ビックカメラSuicaカード | ビックカメラで10.0%還元 | ビックカメラを利用してビックカメラSuicaカードで支払い |

| 定期券をモバイルSuicaで購入すると3.0%還元 | ビックカメラSuicaカードと紐付けたモバイルSuicaで定期券を購入 | |

| 「JRE MALL」の利用で3.5%還元など | 「JRE MALL」を利用してビックカメラSuicaカードで支払い | |

| メルカード | メルカリで最大4.0%還元など | メルカリを利用してメルカードで支払い |

| VIASOカード | ETCの利用でポイント2倍 | 付帯カードのETCカードを利用してVIASOカードで支払い |

| インターネット料金でポイント2倍 | インターネット料金をVIASOカードで支払い | |

| POINT名人.comの利用でポイント24倍など | POINT名人.comを利用してVIASOカードで支払い |

JCB CARD Wは利用者が多いAmazonやスターバックス、セブンイレブンなどでポイントアップを受けられることから、多くの人が優待を受けられます。

優待を受ける条件は専用のサイトで店舗を登録してJCB CARD Wで支払うだけなので、簡単にポイントアップを狙えるのは魅力ですです。

同様に三井住友カード(NL)も対象店舗でポイントがアップする優待を受けられ、効率よく貯められます。

引き落とし口座に三井住友銀行を指定すると、ATM手数料が優待で無料になる利点もありますので、引き出し回数が多い人は利用するのが最適です。

優待で割引を受けるよりもポイントを貯めたい人は、通常の還元率も重視しておくと普段の買い物でお得に獲得できます。

注釈

※スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

※iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※ご利用金額が年間合計30万円(税込)に達する引落月までが対象となります。

※永久不滅ポイントは通常2,000円(税込)のご利用毎に1ポイント貯まります。

※1ポイント最大5円相当のアイテムと交換の場合となります。

※交換商品によっては、1ポイントの価値は5円未満になります。

(※1)出金・譲渡不可。PayPay/PayPayカード公式ストアでも利用可能。

(※2)開催期間:2022年10月12日(水)~終了日未定(終了1カ月前に告知)。詳細はこちら(https://shopping.yahoo.co.jp/promotion/campaign/mainichi/)をご確認ください

(※3) 2023年7月1日(土)より、ご利用金額200円(税込)ごとの付与。

(※4 )Yahoo!ショッピングでの商品購入時のみ利用可。有効期限あり。一部ストアではご利用不可。

(※5) 対象金額に対して付与されます。その他付与上限、条件あり。詳細はこちら。

(※6) 2023年12月1日(金)よりPayPayポイント付与にYahoo! JAPAN IDとLINEアカウントの連携が必要です。未連携の場合はヤフーショッピング商品券で付与されます。変更内容の詳細はこちらをご確認ください。

ポイントを貯めたいなら常時1.0%還元を受けられるカードが最適

年会費無料のクレジットカードでポイントを貯めたい人は、常時1.0%以上の還元率が適用されるブランドを選ぶのが最適です。

クレジットカードの還元率は通常0.5%に設定されているケースが多く、上述したような優待を受けられる店舗でのみ高還元になるブランドが大半を占めています。

常時1.0%の還元率が適用されるクレジットカードを選ぶと、どこで利用しても他社の2倍ポイントを獲得でき、効率よく貯められます。

年会費無料で常時1.0%還元を受けられる還元率の高いクレジットカードは、以下のとおりです。

| クレジットカード | 還元率 | 1ポイントの価値 | カード決済 | タッチ決済 | IC決済 |

|---|---|---|---|---|---|

| JCB CARD W | 1.0〜10.5%* | 1ポイント=最大5円 | ○ | ○ | ○ |

| JCB CARD W Plus L | 1.0〜10.5%* | 1ポイント=最大5円 | ○ | ○ | ○ |

| dカード | 1.0〜4.5% | 1ポイント=1円 | ○ | ○ | ○ |

| PayPayカード | 1.5〜5.0% | 1ポイント=1円 | ○ | ○ | ○ |

| リクルートカード | 1.2〜3.2% | 1ポイント=1円 | ○ | ○ | ○ |

| au PAY カード | 1.0〜1.5% | 1ポイント=1円 | ○ | × | ○ |

| ローソンPontaプラス | 1.0〜6.0% | 1ポイント=1円 | ○ | × | ○ |

| メルカード | 1.0〜4.0% | 1ポイント=1円 | ○ | × | ○ |

なかでもJCB CARD WとJCB CARD W Plus Lは、常時1.0%還元を受けられるうえ、1ポイントあたり最大5円相当として利用できます。

他社は1ポイントあたり1円相当なので、約5倍も高い価値で利用できるのは魅力です。

さらにタッチ決済やIC決済でも同様の還元率が適用されることから、どの支払方法を選んでも高還元を狙えます。

すぐにポイントを貯めるなら、申し込んだその日のうちに利用できるクレジットカードを選ぶのもひとつの手段です。

注釈

※最大還元率はJCB PREMOに交換した場合

即日発行に対応していると申し込んだその日から利用できる

カードをすぐに利用したい人は、即日発行に対応しているクレジットカードを選ぶと申し込んだその日のうちに決済することができます。

年会費無料でも即日発行できるクレジットカードは多く、なかには最短10秒でデジタルカードを作成できるブランドもあります。

デジタルカードとはスマホやパソコン上に発行されるクレジットカードのことで、カード番号や有効期限、セキュリティコードなどの決済に必要な情報をWebで取得できるのが特徴です。

Apple PayやGoogle Payなどの非接触IC決済に紐づけると店舗や通販サイトで利用でき、プラスチックカードが届く前でもクレジットカードで支払える利点があります。

即日発行に対応しているクレジットカードを以下の表にまとめましたので、参考にしてください。

| クレジットカード | 最短発行スピード | デジタルカード | 店頭受け取り | プラスチックカード発送スピード |

|---|---|---|---|---|

| 三井住友カード(NL) | 最短10秒* | ○ | × | 約1週間〜10日 |

| JCB CARD W | 最短5分* | ○ | × | 最短3営業日 |

| エポスカード | 最短即日 | × | ○ | 約1週間 |

| JCB CARD W Plus L | 最短5分* | ○ | × | 最短3営業日 |

| PayPayカード | 最短7分* | ○ | × | 約1週間〜10日 |

| セゾンカードインターナショナル | 最短5分* | ○ | ○ | 最短3〜7営業日 |

| イオンカードセレクト | 最短即日 | × | ○ | 約2週間 |

| Visa LINE Payクレジットカード(P+) | 最短10秒* | ○ | × | 約1週間〜10日 |

| セゾンパール・アメリカン・エキスプレス・カード | 最短5分 | ○ | × | 最短3営業日 |

三井住友カード(NL)は、即日発行できるクレジットカードのなかで最も早い最短10秒でデジタルカードを受け取れます。*

他社はデジタルカードの発行時間を最短5分に設定しているケースがほとんどなので、すぐに受け取りたいなら三井住友カード(NL)を選んでおいて間違いありません。

どうしても申し込んだその日のうちにプラスチックカードが欲しい人は、エポスカードやイオンカードセレクトのように店頭受け取りできるブランドを選ぶのもよいでしょう。

クレジットカードの受け取りが可能な店舗まで足を運ぶ手間は発生しますが、審査が完了すれば即日でカード本体を受け取れるため、スマホ決済に対応していない場所でもすぐに利用できます。

即日発行に対応しているクレジットカードは「即日発行できるクレジットカード22選!審査なしですぐに当日受け取りできるカードは?」で詳しく紹介しているので、ぜひ参考にしてください。

エポスカードやイオンカードは券面にキャラクターを印刷したデザインを豊富に取り揃えており、かわいいクレジットカードが欲しい人にも向いています。

注釈

※即時発行ができない場合があります。

【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)

【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)

※モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

※2024年8月16日~12月末は、即日発行はいたしかねます。ご了承ください。

※最短7分(申込5分、審査2分)で使える

かわいい券面のクレジットカードならデザイン重視の人も満足できる

かわいいクレジットカードを発行したいのなら、デザインにこだわっているブランドや券面にキャラクターを印刷したカードを選ぶのが最適です。

クレジットカードによってはデザインを豊富に取り揃えているケースがあり、好みに合わせて選択できます。

異なるのはデザインのみで、搭載されている機能は変わらないので、見た目がかわいいうえに高スペックなクレジットカードを利用できます。

かわいいデザインを採用しているクレジットカードをまとめた結果は、以下のとおりです。

| クレジットカード | デザイン特化 | キャラクター特化 | |||||||

|---|---|---|---|---|---|---|---|---|---|

| 三井住友カード(NL) | JCB CARD W Plus L | エポスカード | イオンカード | 楽天カード | VIASOカード | セブンカード・プラス | dカード | セディナカードJiyu!da! | |

| 通常デザイン |  |

|

|  |

|

|

|

|

|

| 限定デザイン |  |

|

|

|

|

|

|

|

|

| ー |  |

|

|

|

|

ー | ー | ー | |

| ー | ー |  |

|

|

|

ー | ー | ー | |

| 限定デザインの条件 | 発行時にオーロラを選択 | 発行時に好みのデザインを選択 | 申し込み時にコラボレーションカードを選択 | 発行時に好みのデザインを選択 |

|

発行時に好みのデザインを選択 |

|

発行時にポインコデザインを選択 | 発行時にハローキティデザインを選択 |

| 年会費 | 永年無料 | 永年無料 | 永年無料 | 永年無料 | 永年無料 | 永年無料 | 永年無料 | 永年無料 | 無料 |

| 還元率 | 0.5〜7%* | 1.0〜10.5%* | 0.5〜1.5% | 0.5〜1.0% | 1.0〜3.0% | 0.5〜1.0% | 0.5〜1.5% | 1.0〜4.5% | 0.5〜1.5% |

| 申込対象 | 満18歳以上 (高校生を除く) |

18歳以上39歳以下 | 18歳以上 | 18歳以上 | 18歳以上 | 18歳以上 | 18歳以上 | 満18歳以上 | 18歳以上 |

三井住友カード(NL)のオーロラデザインは角度を変えるごとに色が変化するため、いつ利用しても飽きないのが利点になります。

クレジットカードの券面にオーロラを採用しているのは三井住友カード(NL)のみで、周りとデザインが被りたくない人にも向いています。

キャラクターが印刷されたクレジットカードが欲しい人は、好みのデザインを選べるエポスカードやイオンカードセレクト、楽天カードなどが最適です。

反対にかっこいいデザインのクレジットカードが欲しい人は、キャラクターが印刷されていないシンプルなカードを選びましょう。

注釈

※スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

※iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※最大還元率はJCB PREMOに交換した場合

かっこいいカードが欲しい人はシンプルなデザインのブランドを選ぼう

年会費無料でかっこいいクレジットカードが欲しい人は、シンプルで色味の落ち着いたデザインを採用しているブランドが最適です。

柄や色の主張が激しいとポップな印象になる可能性が高いので、かっこいいクレジットカードが欲しいなら避けることをおすすめします。

年会費無料のかっこいいクレジットカードは、以下のとおりです。

| クレジットカード | JCB CARD W | セゾンパール・アメリカン・ エキスプレス・カード |

PayPayカード | Orico Card THE POINT |

|---|---|---|---|---|

| 券面 |  |

|

|

|

| 年会費 | 永年無料 | 無料 | 永年無料 | 無料 |

| 還元率 | 1.0〜10.5%* | 0.5〜2.0%* | 1.5〜5.0% | 1.0〜2.0% |

| タッチ決済 | ○ | ○ | ○ | ○ |

| 国際ブランド |

JCB CARD Wは落ち着いた青色のデザインとナンバーレスを採用していることから、シンプルでかっこいい券面を実現しています。

端末にカードを近づけると支払いが完了するタッチ決済に対応しており、スムーズに会計ができるのも魅力です。

他にもセゾンパール・アメリカン・エキスプレス・カードは、ステータス性が高いことで有名なアメックスのロゴが全面に印刷されていて、周りから一目置かれやすい利点があります。

ただし、あくまでも似ているだけなのでクレジットカードに詳しい人が見れば年会費無料の一般カードであることがバレてしまいます。

ステータス性も重視したいなら、無料で発行できるゴールドカードを選ぶのもひとつの手段です。

注釈

※ご利用金額が年間合計30万円(税込)に達する引落月までが対象となります。

※永久不滅ポイントは通常2,000円(税込)のご利用毎に1ポイント貯まります。

※1ポイント最大5円相当のアイテムと交換の場合となります。

※交換商品によっては、1ポイントの価値は5円未満になります。

※最大還元率はJCB PREMOに交換した場合

ゴールドカードは条件を達成すると無料で発行できるケースがある

意外と知られていませんが、ゴールドカードでも条件を達成すると年会費無料で発行できるケースがあります。

条件はブランドごとに異なり、なかには一定の利用金額を満たすと翌年以降の年会費が永年無料になるお得なゴールドカードも存在します。

無料で発行できるおすすめのゴールドカードごとに、年会費が発生しない条件とスペックを以下にまとめましたので参考にしてください。

| ゴールドカード | 三井住友カード ゴールド(NL) |

エポスゴールドカード | イオンゴールドカード | セブンカード・ プラス(ゴールド) |

セゾンゴールド・ アメリカン・ エキスプレス・カード |

|---|---|---|---|---|---|

|

|

|

|

|

|

| 通常の年会費 | 5,500円(税込)* | 5,000円(税込) | ー | ー | 11,000円(税込) |

| 無料になる条件 | 年間100万円以上利用 |

|

インビテーション | インビテーション | インビテーション |

| 還元率 | 0.5〜7%* | 0.5〜1.5% | 0.5〜1.0% | 0.5〜1.0% | 0.75〜1.0%* |

| 海外旅行傷害保険 | 最高2,000万円 | 最高1,000万円 | 最高5,000万円 | ー | 最高5,000万円 |

| ショッピング保険 | 年間300万円まで | ー | 年間300万円まで | 年間100万円まで | 年間最高200万円 |

| 空港ラウンジ | ○ | ○ | ○ | ー | ○ |

| 申込対象 | 満18歳以上* | 20歳以上 | 18歳以上 | 18歳以上 | 18歳以上 |

なかでもエポスゴールドカードは、インビテーションを受けなくても条件を満たすと永年無料で利用し続けられます。

無料になる条件は発行してから1年以内に指定された金額を利用するだけなので、ゴールドカードに支払いをまとめれば簡単に達成できます。

ただし、初年度のみ年会費が発生することから、一切お金を支払いたくない人はインビテーションを受けてゴールドカードを発行するのが最適です。

年会費無料のゴールドカードでも、使い続けると格上のプラチナカードを通常よりも安く所有できるケースがあります。

注釈

※ご利用金額2,000円(税込)ごとに永久不滅ポイントが1ポイント(約5円相当)付与されます。

※交換商品によっては、1Pの価値は5円未満になります。

三井住友カード ゴールド(NL)の注釈

※スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

※iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※年間100万円のご利用で翌年以降の年会費永年無料

※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

※ご本人に安定継続収入のある方(高校生は除く)

無料で作れるプラチナカードはある?割引で発行することは可能

無料で発行できるプラチナカードはありませんが、利用状況に応じて割引されるブランドが存在します。

プラチナカードの年会費が割引されると、高級レストランでの特典やハイヤーサービスなど豪華な優待をお得に受けることが可能です。

年会費が割引になるプラチナカードと条件を以下の表にまとめましたので、参考にしてください。

| プラチナカード | エポスプラチナカード | セゾンプラチナ・ビジネス・ アメリカン・エキスプレス・カード |

三井住友カード プラチナ |

|---|---|---|---|

|

|

|

|

| 通常年会費 | 30,000円(税込) | 22,000円(税込) | 55,000円(税込) |

| 割引適用後の年会費 | 20,000円(税込) | 11,000円(税込) | 53,900円(税込) |

| 割引額 | 10,000円 | 10,000円 | 1,100円 |

| 割引の条件 | インビテーションまたは 年間100万円以上利用 |

年間200万円以上利用 | WEB明細の利用 |

| 還元率 | 0.5% | 0.5% | 0.5〜7%* |

| レストラン優待 | ○ | ○ | ○ |

| コンシェルジュサービス | ○ | ○ | ○ |

| プライオリティ・パス | ○ | ○ | ○ |

なかでもエポスプラチナカードは、上述したエポスゴールドカードでインビテーションを受けると10,000円も年会費を割引してもらえます。

無料のゴールドカードを利用してプラチナカードまで年会費を抑えて発行できるのは、エポスカードならではの魅力です。

とはいえ、プラチナカードで受けられる優待は高級レストランの割引や海外旅行のサポートなどで、普段の生活費を抑えたい人には向かないサービスが大半を占めています。

年会費が割引されても有料であることには変わりないので、一切お金をかけずにクレジットカードを利用したいなら冒頭で紹介したような永年無料の一般カードが最適です。

無料の一般カードは高校生を除く18歳以上なら申し込みが可能で、学生でも発行できます。

注釈

※スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

※iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

学生専用カードなら無料で若者向けの優待を受けられる

学生が年会費無料のクレジットカードを発行するなら、専用のブランドを選ぶと若者向けの優待を受けられます。

学割やポイントアップなど、収入が低い若者でも買い物や旅行を楽しめる内容になっており、利用するほどお得になるのは嬉しいポイントです。

学生専用のクレジットカードごとに年会費や優待をまとめましたので、参考にしてください。

| 学生専用カード | ANAカード<学生用> | JALカード navi(学生専用) | 学生専用ライフカード | 楽天カード アカデミー |

|---|---|---|---|---|

|

|

|

|

|

| 年会費 | 無料 | 無料 | 無料 | 永年無料 |

| 還元率 | 0.5〜3.0% | 0.5〜1.0% | 0.5〜1.5% | 1.0〜3.0% |

| 優待 |

|

|

|

|

| 申込資格 |

|

|

|

|

| 自動切り替え | ○ | ○ | ○ | ○ |

| 切り替え後のクレジットカード | ANAカード 一般 | JALカード 普通カード | ライフカード | 楽天カード |

上記のブランドは在学中の若者のみが発行でき、年会費無料でキャッシュバックや割引などの豊富な優待を受けられる学生向けのクレジットカードです。

なかでもANAカード<学生用>は、マイル数が増えたりホテルの宿泊費が割引されたりといった優待を受けられるため、卒業旅行を考えている学生に向いています。

さらに卒業後は一般カードに自動で切り替わることから、新たにカードを探して発行する手間を省けます。

ただし、ANAの一般カードは2,200円の年会費が発生するため、卒業後も引き続き無料で利用したいならライフカードもしくは楽天カードを選択しましょう。

無料で利用できる法人カードは経費を抑えたい個人事業主に最適

年会費無料で利用できる法人カードは、経費を抑えながらクレジットカードを利用したい個人事業主に最適です。

年会費無料でも一般カードより利用限度額が高く設定されているため、高額決済の機会が多いビジネスシーンで役立ちます。

他にも経費の支払いをクレジットカードにまとめることで、カードの利用明細で管理が完結し、手間を省ける利点もあります。

年会費無料で利用できる法人カードのスペックをまとめた結果は、以下のとおりです。

| 法人カード | 三井住友カード ビジネスオーナーズ |

セゾンコバルト・ビジネス・ アメリカン・エキスプレス®・カード |

ライフカードビジネス | freee Mastercard |

|---|---|---|---|---|

|

|

|

|

|

| 年会費 | 永年無料 | 無料 | 永年無料 | 無料 |

| 還元率 | 0.5〜1.5%* | 0.5〜2.0% | 0.5% | ー |

| 申し込み対象 |

|

|

|

|

| 国際ブランド | ||||

| 追加カードの発行可能枚数 | 18枚 | 9枚 | 従業員数 | 3枚 |

| 追加カードの年会費 | 永年無料 | 永年無料 | 永年無料 | 無料 |

| 付帯カード |

|

ETCカード | ETCカード | ETCカード |

| 提出書類 | 本人確認書類 もしくは登記簿謄本 |

本人確認書類 |

|

本人確認書類 |

なかでも三井住友カード ビジネスオーナーズは、年会費が永年無料なうえに本人確認書類を提出すると申し込みが完了します。

登記簿謄本や決済書などの書類を用意する必要がないため、簡単に申し込めるのは嬉しいポイントです。

従業員が利用できる追加カードも無料で発行でき、これから事業を拡大したい人にも向いています。

仕事で車を利用するなら、年会費が永年無料のETCカードを5枚まで発行できるセゾンコバルト・ビジネス・アメリカン・エキスプレス®・カードを検討するのもひとつの手段です。

一般カードのように分割払いやリボ払いなどを利用することも可能で、収入が低い月は支払い方法を変更して決済金額を抑えられます。

ただし、リボ払いは毎月の支払い金額が一定になる代わりに手数料が割高なので、お金をかけずにクレジットカードを利用したいなら選択しないほうがよいでしょう。

注釈

※対象の個人カードとの2枚持ちが条件です。

お金をかけずにカードを利用したいならリボ払い専用はやめておこう

無料で利用できるクレジットカードのなかにはリボ払い専用のブランドも存在しますが、利用した金額以上のお金を支払いたくないのなら避けるのが最適です。

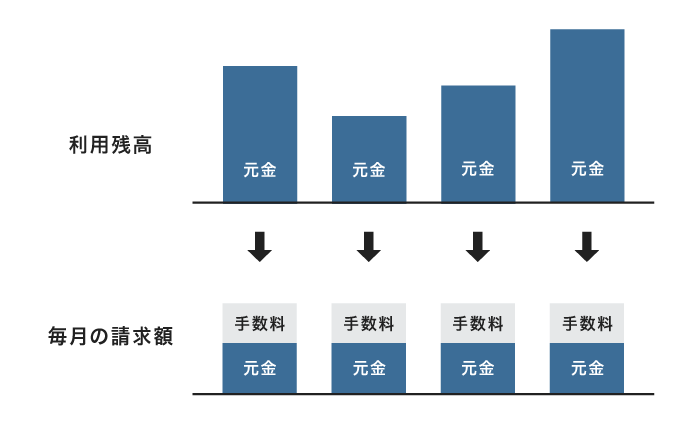

リボ払いは毎月の請求金額を抑えられる一方で、手数料が発生し、最終的に支払う金額が割高になるからです。

リボ払い専用のクレジットカードは公式サイトに必ず記載があるので、申し込む前に確認しておきましょう。

そもそもリボ払いとは、クレジットカードの利用金額に関わらず毎月の請求額を一定にしてもらえるサービスのことを指します。

支払う金額を自分で決められるため生活が困窮している時には便利ですが、低く設定しすぎると元金が減らず、いつまでも完済できません。

他にもリボ払いは手数料の平均が15%と高く設定されており、キャッシングやカードローンなどの借り入れと同様の利息が請求されます。

年会費を無料にしても支払い手数料が割高なら意味がないことから、お得にクレジットカードを利用したい人は発行を避けるのがよいでしょう。

リボ払いさえ利用しなければ、年会費無料のクレジットカードは余計なお金を支払わずにポイントを貯められる魅力的なカードです。

年会費無料のクレカは出費なしでポイントを貯められるのが利点

年会費無料のクレジットカードは、無駄な出費なしでポイントを貯められるのが利点になります。

有料の場合は還元率が高くてもポイントが年会費で相殺され、無料のカードに比べて最終的にお得な金額が少なくなってしまいます。

無料の楽天カードと有料の楽天プレミアムカードでそれぞれポイントを貯めて、最終的にお得になる金額をシミュレーションした結果は以下のとおりです。

| 楽天カード | 楽天プレミアムカード | |

|---|---|---|

| 年会費 | 永年無料 | 11,000円(税込) |

| 還元率 | 1.0〜3.0% | 1.0〜5.0% |

| ポイントの交換レート | 1ポイント=1円相当 | 1ポイント=1円相当 |

| 楽天市場のポイント還元率 | 3.0% | 5.0% |

| 楽天市場で5万円利用した場合の付与ポイント | 1,500ポイント | 2,500ポイント |

| 通常店舗で10万円利用した場合の付与ポイント | 1,000ポイント | 1,000ポイント |

| 合計ポイント数 | 2,500ポイント | 3,500ポイント |

| 年会費の支出 | 0円 | 11,000円 |

| 最終的にお得になる金額 | 2,500円 | -7,500円 |

シミュレーションした結果、楽天プレミアムカードよりも楽天カードのほうが最終的にお得になる金額が多いことがわかりました。

楽天プレミアムカードは還元率が最大5.0%と高く、3.0%の楽天カードよりお得に見えますが、年会費が差し引かれて最終的に7,500円の赤字になります。

一方で楽天カードは年会費が永年無料のため相殺されず、獲得したポイントがすべて黒字になり、とてもお得です。

貯まったポイントは電子マネーに交換すれば生活費に充てることも可能で、節約に繋がります。

貯めたポイントは電子マネーや商品に交換できて無駄なく利用できる

クレジットカードで貯めたポイントは電子マネーや商品に交換でき、1ポイントも無駄にすることなく利用できます。

クレジットカードごとに交換できる商品の一例を表にまとめた結果は、以下のとおりです。

| クレジットカード | 交換できる商品 | ポイント数 | ポイント名 |

|---|---|---|---|

| JCB CARD W | スターバックス カード チャージ | 200ポイント〜 | Oki Dokiポイント |

| JCBギフトカード1,000円 | 350ポイント | ||

| 東京ディズニーリゾート パークチケット1枚など | 1,700ポイント | ||

| 三井住友カード(NL) | キャッシュバック | 1ポイント〜 | Vポイント |

| VJAギフトカード5,000円分 | 5,500ポイント | ||

| ハーゲンダッツギフト券2個分など | 1,000ポイント | ||

| ライフカード | Amazonギフト券5,000円分 | 1,000ポイント | サンクスポイント |

| QUOカード5,000円分 | 1,050ポイント | ||

| アサヒスーパードライ缶ビールセットなど | 600ポイント | ||

| セブンカード・プラス | nanaco電子マネーなど | 1ポイント〜 | nanacoポイント |

| エポスカード | マルイの商品券1,000円 | 1,000ポイント | エポスポイント |

| Apple Gift Card コード1,000円 | 1,000ポイント | ||

| すみっコぐらし オリジナルグッズなど | 700ポイント |

さらに表示する

| PayPayカード | PayPayにチャージ | 1ポイント〜 | PayPayポイント |

|---|---|---|---|

| リクルートカード | じゃらんnetに掲載している宿泊施設 | 1ポイント〜 | リクルートポイント |

| ホットペッパービューティーに掲載している美容院 | 1ポイント〜 | ||

| Pontaポイントなど | 1ポイント〜 | ||

| イオンカードセレクト | 電子マネーWAONにチャージ | 1ポイント〜 | WAONポイント |

| イオンショップで利用 | 1ポイント〜 | ||

| 宮崎牛すき焼き用240gなど | 3,000ポイント | ||

| Visa LINE Payクレジットカード(P+) | LINE Payで利用 | 1ポイント〜 | LINEポイント |

| LINEスタンプなど | 1ポイント〜 | ||

| セゾンパール・アメリカン・エキスプレス・カード | Uberギフトカード1,000円分 | 200ポイント | 永久不滅ポイント |

| Amazonギフトカード25,000円分 | 5,000ポイント | ||

| Apple AirPods Pro(第2世代)など | 8,800ポイント | ||

| 楽天カード | 楽天Edyにチャージ | 1ポイント〜 | 楽天ポイント |

| 楽天市場で買い物 | 1ポイント〜 | ||

| 楽天カードの請求金額に充当など | 1ポイント〜 | ||

| au PAY カード | au PAY 残高にチャージ | 1ポイント〜 | Pontaポイント |

| ローソンのお試し引換券 | 50ポイント〜 | ||

| auの携帯料金に充当など | 1ポイント〜 | ||

| dカード | d払いにチャージ | 1ポイント〜 | dポイント |

| ドコモの携帯料金に充当 | 1ポイント〜 | ||

| スマホの本体代金など | 1ポイント〜 | ||

| ビックカメラSuicaカード | ビックカメラの買い物 | 1ポイント〜 | ビックポイント |

| Suicaにチャージなど | 1ポイント〜 | ||

| メルカード | メルペイの支払い料金の充当 | 1ポイント〜 | メルカリポイント |

| メルカリで買い物 | 1ポイント〜 |

電子マネーに交換する場合はスーパーやコンビニで利用できるので、日々の買い物をお得に済ませられるのが利点です。

他にも提携しているECモールでポイントが使える場合は交換しなくてもネットショッピングの支払い料金に充当でき、現金を使わなくても買い物ができます。

ポイントによってはマイルに交換できるケースもあり、無料で航空券に引き換えることも可能です。

マイルに移行すると無料で特典航空券に引き換えが可能

ポイントをマイルに移行すると、航空会社が提供している特典航空券に無料で引き換えられます。

特典航空券はマイルと交換できる航空チケットで、お金を支払わなくても航空便を利用できるお得な商品です。

クレジットカードで貯まるポイントによって交換できるマイルや移行レートは異なりますので、事前に確認しておくのがよいでしょう。

クレジットカードのポイントごとに交換できるマイルの種類と移行レートは、以下のとおりです。

| クレジットカード | ポイント | 交換できるマイル | 移行レート |

|---|---|---|---|

| JCB CARD W | Oki Dokiポイント | ANAマイル | 1ポイント=3マイル |

| JCB CARD W Plus L | JALマイル | 1ポイント=3マイル | |

| 三井住友カード(NL) | Vポイント | ANAマイル | 1ポイント=0.5マイル |

| ライフカード | サンクスポイント | ANAマイル | 1ポイント=2.5マイル |

| セゾンパール・アメリカン・エキスプレス・カード | 永久不滅ポイント | ANAマイル | 1ポイント=3マイル |

| セゾンカードインターナショナル | JALマイル | 1ポイント=2.5マイル | |

| セブンカード・プラス | nanacoポイント | ANAマイル | 1ポイント=0.5マイル |

| エポスカード | エポスポイント | ANAマイル | 1ポイント=0.5マイル |

| JALマイル | 1ポイント=0.5マイル | ||

| dカード | dポイント | JALマイル | 1ポイント=0.5マイル |

| イオンカードセレクト | WAON POINT | JALマイル | 1ポイント=0.5マイル |

| 楽天カード | 楽天ポイント | ANAマイル | 1ポイント=0.5マイル |

| au PAY カード | Pontaポイント | JALマイル | 1ポイント=0.5マイル |

| ローソンPontaプラス | |||

| ビックカメラSuicaカード | ビックポイント | JALマイル | 1ポイント=0.25マイル |

JCB CARD WとJCB CARD W Plus Lは1ポイントあたり3マイルに移行できるため、少ないポイント数で効率よくマイルを獲得できます。

しかし特典航空券の交換は大量のマイルを要し、例えばANAで東京から沖縄へ向かう場合、最低でも6,000マイルが必要です。

上述した年会費無料のクレジットカードで6,000マイルを貯めるには100万円以上カードを利用する必要があるため、時間とお金がかかります。

マイルを効率よく獲得したい人は、ANAやJALなどの航空会社と提携しているクレジットカードを利用するのが最適です。

マイルを貯めやすいクレジットカードについては「マイルが貯まるクレジットカードおすすめ17枚を徹底比較!航空系で最強のカードを紹介」でも、詳しく解説しています。

保険が付帯しているから万が一の際に備えられるのが魅力

年会費無料のクレジットカードには保険が付帯しており、旅行や買い物で万が一の際に備えられます。

クレジットカードごとに付帯保険をまとめた結果は、以下のとおりです。

| クレジットカード | 付帯保険の種類 | 金額 | 補償の条件 | 自己負担額 |

|---|---|---|---|---|

| JCB CARD W | 海外旅行傷害保険 | 最高2,000万円 | 旅費をカードで決済 | ー |

| 海外ショッピングガード保険 | 最高100万円 | 購入日から90日以内 | 10,000円 | |

| 三井住友カード(NL) | 海外旅行傷害保険 | 最高2,000万円 | 旅費をカードで決済 | ー |

| 日常生活安心プラン(個人賠償責任保険) | 最高20万円 | 選べる無料保険で選択 | ー | |

| ケガ安心プラン(入院保険※交通事故限定) | 最高1万円 | 選べる無料保険で選択 | ー | |

| 持ち物安心プラン(携行品損害保険) | 最高5万円 | 選べる無料保険で選択 | ー | |

| お買物安心保険 | 最高100万円 | リボもしくは3回以上の分割払いを利用 | 3,000円 | |

| ライフカード | カード会員保障制度 | ー | 届け出た60日前から | ー |

| セブンカード・プラス | ショッピングガード保険(海外) | 最高100万円 | 購入日から90日以内 | 10,000円 |

| エポスカード | 海外旅行傷害保険 | 最高2,000万円 | 最長90日間 | ー |

| JCB CARD W Plus L | 海外旅行傷害保険 | 最高2,000万円 | 旅費をカードで決済 | ー |

| 海外ショッピングガード保険 | 最高100万円 | 購入日から90日以内 | 10,000円 |

さらに表示する

| PayPayカード | ー | ー | ー | ー |

|---|---|---|---|---|

| セゾンカードインターナショナル | ー | ー | ー | ー |

| リクルートカード | 海外旅行傷害保険 | 最高2,000万円 | 旅費をカードで決済 | ー |

| 国内旅行傷害保険 | 最高1,000万円 | 旅費をカードで決済 | ー | |

| ショッピング保険 | 年間200万円 | 購入日から90日以内 | 3,000円〜 | |

| イオンカードセレクト | ショッピングセーフティ保険 | 年間50万円 | 購入日から180日以内 | ー |

| クレジットカード盗難保障 | ー | 届け出た61日前から | ー | |

| Visa LINE Payクレジットカード(P+) | 海外旅行傷害保険 | 最高2,000万円 | 旅費をカードで決済 | ー |

| 楽天カード | 海外旅行傷害保険 | 最高2,000万円 | 旅費をカードで決済 | ー |

| カード盗難保険 | ー | 届け出た60日前から | ー | |

| セゾンパール・アメリカン・エキスプレス・カード | ー | ー | ー | ー |

| au PAY カード | 海外旅行あんしん保険 | 最高2,000万円 | 旅費をカードで決済 | ー |

| お買物あんしん保険 | 年間100万円 | 購入日から90日以内 | 3,000円 | |

| dカード | dカードケータイ補償 | 最大1万円 | 購入日から1年以内 | ー |

| お買い物あんしん保険 | 年間100万円 | 購入日から90日以内 | 3,000円 | |

| カードの紛失・盗難の補償 | ー | 届け出た90日前から | ー | |

| ローソンPontaプラス | ショッピング保険 | 年間100万円 | 購入日から90日以内 | 3,000円 |

| ビックカメラSuicaカード | 海外旅行傷害保険 | 最高500万円 | 最長90日間 | ー |

| 国内旅行傷害保険 | 最高1,000万円 | 旅費をカードで決済 | ー | |

| メルカード | ー | ー | ー | ー |

| VIASOカード | 海外旅行傷害保険 | 最高2,000万円 | 旅費をカードで決済 | ー |

| ショッピング保険 | 年間100万円 | 購入日から90日以内 | 3,000円 |

ほとんどのクレジットカードに海外旅行傷害保険やショッピング保険が付帯しており、旅行先での事故や病気、盗難などの際に補償してもらえます。

無料のクレジットカードを所有しているだけで、充実した補償を受けられるのは嬉しいポイントです。

さらにカードの紛失や盗難などで不正利用の被害に遭った際は、カード会社に届け出れば被害総額を全額補償してもらえます。

クレジットカードを利用するにあたって不正利用を心配している人も多いかもしれませんが、年会費が無料だからといってセキュリティ対策が甘くなることはありません。

無料でもセキュリティ対策は万全で不正利用のリスクが少ない

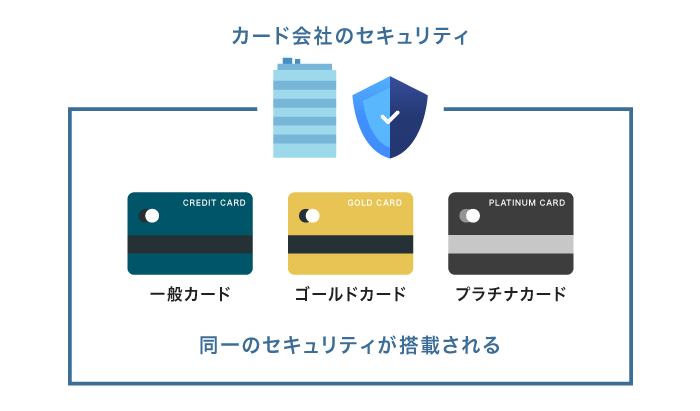

クレジットカードは年会費の有無に関わらずセキュリティ対策を講じているため、無料でも不正利用のリスクが少ない利点があります。

そもそもセキュリティ対策はカード会社がおこなっており、発行しているすべてのクレジットカードに同一の機能を搭載しています。

そのため年会費無料でも、ゴールドカードやプラチナカードと同様のセキュリティ対策を講じてもらうことが可能です。

不正利用やカード情報の盗難を防ぐためにカード会社が取り組んでいる主な対策を、以下にまとめましたので参考にしてください。

| セキュリティ対策 | 内容 | 効果 |

|---|---|---|

| セキュリティコード | カードの裏面に3桁もしくは4桁の数字を記載し、ネットショッピング時に入力を求める | カードが手元にない状態での利用を防止できる |

| ICチップ | 情報を暗号化して保管する | 高度な暗号化により偽造や情報のコピーができない |

| ナンバーレス | カード情報を裏面もしくはアプリ内に記載する | カード利用時に情報を盗まれづらくなる |

| 3Dセキュア | 本人確認の際にワンタイムパスワードやデバイス認証をおこなう | カードは手元にあってもなりすましを防止できる |

| 不正利用チェック | カードの購入履歴をモニタリングし、不自然な利用があればカードが一時停止される | 万が一不正利用があった場合に被害額を抑えられる |

これらの対策はVISAやMastercardなどの5大国際ブランドが制定したPCI DSSに準拠しており、国際規格の基準を満たしています。

さらにカード会社の他に、加盟店もカード情報非保持化や決済端末のIC化をおこなっており、よりセキュリティ対策が強化されました。

ここまでセキュリティ対策が講じられるようになったのは、割賦販売法が改正されたことが背景にあります。

割賦販売法が改正したことでセキュリティがより強化された

カード会社はこれまで、割賦販売法や日本クレジット協会が定めるクレジットカード・セキュリティガイドラインに基づいてセキュリティ対策を講じてきました。

2018年にはカード情報の漏えいや不正利用の被害拡大を減少させる目的で割賦販売法の一部を改正する法律が施行され、セキュリティ対策がより強化されています。

具体的には、加盟店にセキュリティ対策を義務付けた他、アクワイアラーにクレジットカード番号等取扱契約締結事業者として経済産業省の登録を受ける制度が導入されました。

アクワイアラーとは、国際ブランドから許可をもらって店舗にクレジットカードを導入したりお金の管理をしたりといった役割を担っている企業のことを指し、加盟店管理会社とも呼ばれています。

万が一アクワイアラーが割賦販売法に抵触した場合は、経済産業⼤⾂から業務改善命令や登録の取り消しが命じられる仕組みです。

クレジットカード番号等取扱契約締結事業者が違法していると認められるとき、経済産業⼤⾂は当該事業者に対し 業務改善命令や登録の取消しを⾏うことができる。

引用元:割賦販売法の⼀部を改正する法律について-経済産業省

アクワイアラーは行政処分を受けないように割賦販売法に基づいたセキュリティ対策を講じており、加盟店やカード情報の管理を強化するなどして対応しています。

カード会社のみが講じていた対策をアクワイアラーもおこなうことによって、クレジットカード業界全体のセキュリティが強化される結果となりました。

上述したとおり、年会費無料のクレジットカードでも強化されたセキュリティ対策が講じられているため、サイバー犯罪に巻き込まれるリスクが軽減したといっても過言ではありません。

年会費無料のクレジットカードは高還元が可能なうえに補償も充実しており、セキュリティ対策においても引けを取らない最強のカードです。

ただし、発行直後は利用限度額が低く設定されているケースが多いため、高額決済できない難点があります。

デメリットは入会直後の限度額が低くて高額決済できないこと

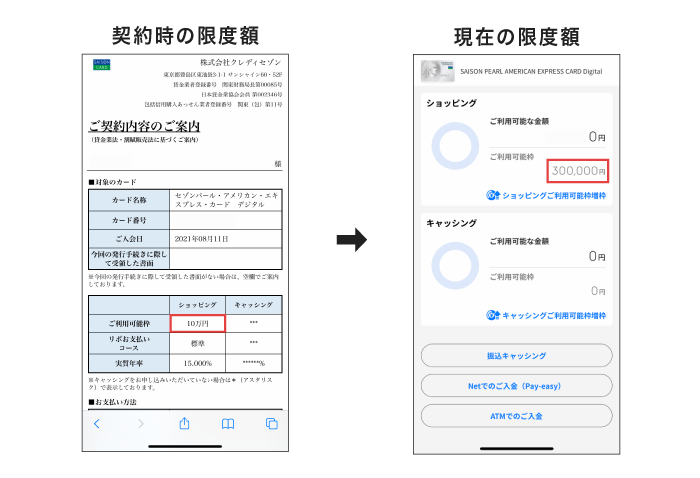

年会費無料のクレジットカードは、最初の利用限度額を30万円以内に設定しているケースがほとんどです。

利用実績を積むと徐々に利用限度額が上がる仕組みなので、発行してすぐに高額決済することができないデメリットがあります。

最初の利用限度額が低い理由は、改正割賦販売法で限度額が30万円以下のクレジットカードを発行する際は簡単な審査で済ませられる旨が認められているからです。

| ケース | 対応 |

|---|---|

| 少額限度額 | 限度額が30万円以下のクレジットカードを発行するとき 過剰な債務や延滞などを確認する簡易な審査で発行可能とする |

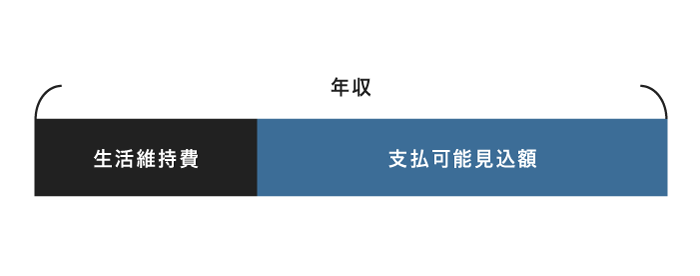

本来クレジットカードを発行する際は、多重債務を防止する目的で支払可能見込額の調査が義務付けられています。

支払可能見込額は年収から生活維持費を差し引いた金額を指し、カードの支払いで生活が困窮するほどのクレジット契約が過剰与信防止義務により禁止されています。

しかし、30万円以内のクレジット契約なら過剰与信防止義務の例外措置に該当し、CICやJICCなどの信用情報機関で債務状況を確認するだけでクレジットカードを発行することが可能です。

簡易な審査で済ませられると調査の手間が省けるうえに利用者の幅を広げられるため、カード会社は利用限度額を30万円以内にして顧客の増加を図っています。

最初は少額でも利用状況に応じて増額してもらうことが可能で、実際に管理人は10万円から30万円まで利用限度額を増やしてもらえました。

クレジットカード決済の回数を増やして、延滞せずに支払いを続けていれば増額も難しくないので、限度額をネックに感じている人も一度利用してみてはいかがでしょうか。

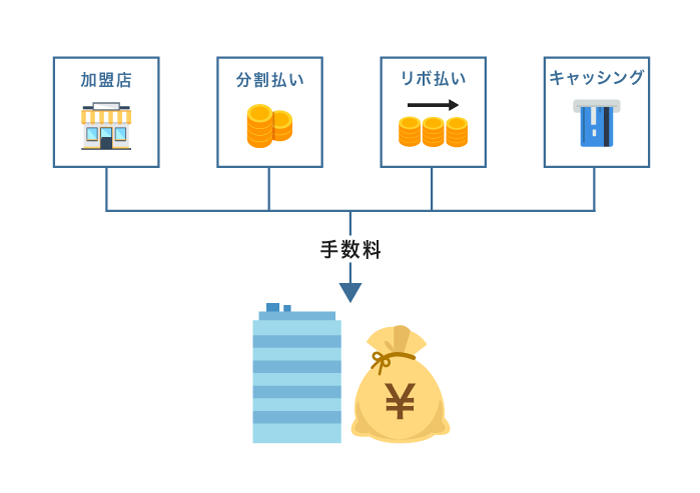

クレジットカードを年会費無料で使えるのはなぜ?利用者の増加が目的

カード会社は、利用者を増加させるためにクレジットカードの年会費を無料に設定しています。

カード会社の収益源は以下のような手数料で、クレジットカード決済の回数が多くなるほど利益が増える仕組みです。

| 手数料の種類 | 詳細 | 平均手数料 |

|---|---|---|

| 加盟店手数料 | クレジットカード決済が利用された場合に店舗側がカード会社に支払う手数料 | 決済金額の約3% |

| 分割払いの手数料 | 商品を分割で購入する際に利用者がカード会社に支払う手数料 | 決済金額の約12〜15% |

| リボ払いの手数料 | 月々のカード料金を一定の金額に収める場合に利用者がカード会社に支払う手数料 | 毎月支払う金額の約15.7% |

| キャッシングの手数料 | クレジットカードでキャッシングをした場合に利用者がカード会社に支払う手数料 | キャッシング額の約13〜18% |

参考元:クレジットカードの取引に関する実態調査報告書-公正取引委員会

カード会社ごとの手数料は、以下のPDFで確認できますので参考にしてください。

クレジットカード決済の回数を多くするためには利用者の増加が必須なので、カード会社は年会費を無料にして顧客の獲得を狙っています。

つまり、クレジットカードを年会費無料で使えるのはカード会社の経営戦略によるものということです。

他にもユーザーがクレジットカードを利用したくなるように、手数料で得た利益からポイントを還元し、使うほどお得になる仕組みを構築しています。

ブランドによっては、自社サービスの利用で還元率を高くしているケースもあります。

販売促進の一環として自社サービスの利用で還元率を高くしている

カード会社は販売促進の一環として、自社サービスを利用すると還元率が高くなる仕組みを年会費無料のクレジットカードに導入しています。

カード会社のほとんどは銀行やスーパー、ECモールなどを運営する企業が親元となっており、クレジットカード事業で利益を得つつ、還元率を高くして自社サービスの販売を促進しています。

大手のカード会社と親元の企業を以下にまとめましたので、参考にしてください。

| カード会社 | 親元の企業 | クレジットカード例 |

|---|---|---|

| 三井住友カード株式会社 | 株式会社三井住友フィナンシャルグループ | 三井住友カード(NL) |

| ライフカード株式会社 | アイフル株式会社 | ライフカード |

| 株式会社セブン・カードサービス | 株式会社セブン&アイ・ホールディングス | セブンカード・プラス |

| 株式会社エポスカード | 株式会社丸井グループ | エポスカード |

| PayPayカード株式会社 | PayPay株式会社 | PayPayカード |

| 株式会社リクルートペイメント | 株式会社リクルート | リクルートカード |

| イオンクレジットサービス株式会社 | イオン株式会社 | イオンカードセレクト |

| 楽天カード株式会社 | 楽天グループ株式会社 | 楽天カード |

| auフィナンシャルサービス株式会社 | KDDI株式会社 | au PAYカード |

| 株式会社ビューカード | 東日本旅客鉄道株式会社(JR東日本) | ビックカメラSuicaカード |

| 株式会社メルペイ | 株式会社メルカリ | メルカード |

| 三菱UFJニコス株式会社 | 株式会社三菱UFJフィナンシャル・グループ | 三菱UFJカード |

例えば楽天カードはSPU(スーパーポイントアッププログラム)を導入しており、楽天のサービスを利用するほど還元率が高くなる仕組みです。

Super Point Up program(スーパーポイントアッププログラム)の略で、楽天のグループサービスを使うことで、ポイント倍率があがるお得なプログラムです。

引用元:SPU(スーパーポイントアッププログラム)-楽天

還元率が高くなると楽天カードのユーザーはポイントを貯める目的で楽天グループのサービスを利用するようになり、ECモールやサブスクの売上を促進する結果につながります。

上記のようなプログラムはゴールドカードやプラチナカードのようなステータスカードでも適用されるため、無料のブランドで有料と同様の高還元を狙えるのは嬉しいポイントです。

無料のカードと還元率が変わらないのならステータスカードを発行する意味がないと思う人もいるかもしれませんが、有料になると付帯保険や優待が豊富になります。

年会費が有料になると付帯保険や優待などの特典が豪華になる

年会費有料のステータスカードは、無料のブランドよりも付帯保険や優待などの特典が豪華になるのが特徴です。

ステータスカードは付帯保険や優待の内容が充実しており、使い方によっては年会費以上の特典を受けられる利点があります。

実際に年会費無料のクレジットカードとステータスカードで受けられる特典を比較した結果は、以下のとおりです。

| 項目 | JCB CARD W | JCBゴールド |

|---|---|---|

| 年会費 | 永年無料 | 11,000円(税込) |

| 還元率 | 1.0〜5.5% | 0.5〜5.5% |

| 海外旅行傷害保険 | 最高2,000万円 ※利用付帯 |

最高1億円 ※利用付帯 |

| 国内旅行傷害保険 | ー | 最高5,000万円 ※利用付帯 |

| 国内・海外航空機遅延保険 | ー | 最高4万円程度 |

| ショッピングガード保険 | 最高100万円(海外) | 最高500万円(国内外) |

| JCBスマートフォン保険 | ー | 最高5万円 ※利用付帯 |

| 空港ラウンジ | ー | 国内外48ヶ所 |

| ゴルフサービス | ー |

|

| 高級レストラン | ー | 高級レストランの料金が優待価格 |

比較すると、JCBゴールドの付帯保険や優待の内容がJCB CARD Wよりも充実していることがわかります。

ステータスカードの年会費は付帯保険や優待などの特典を充実させるための経費に充当しており、金額が高くなるほど内容が豪華になる仕組みです。

クレカを利用している人のなかには年会費を支払ってでも充実した付帯保険や優待を受けたい人もいることから、カード会社は顧客のニーズに応える目的で有料のカードを発行しています。

しかし、年会費有料のステータスカードで受けられる特典は、高級レストランの利用や海外旅行などが対象になっているケースがほとんどです。

クレジットカードを利用してポイントや割引を受けることが目的なら、年会費無料のブランドで十分に満足できるでしょう。

年会費無料のクレジットカードに関する質問を詳しく解説

年会費無料のクレジットカードをお得に利用したいなら、事前にカードの特徴や仕組みなどの情報を知っておきましょう。

無料で利用しているつもりでも知らないうちに年会費が発生していたり、高還元を狙えるカードでポイントアップを受けられなかったりする可能性があるからです。

実際に管理人は高還元を狙える年会費無料のクレジットカードで、ポイントアップにエントリーが必要な旨を把握せずに使い続けてポイントを取りこぼした経験があります。

エントリーをしてからは獲得ポイント数が3倍に増えたことから、年会費無料のクレジットカードを利用して生活費を抑えたいなら情報を把握しておくのが重要です。

年会費無料のクレジットカードに関するよくある質問を以下にまとめましたので、参考にしてください。

- 年会費無料でも発行手数料や入会金は必要ですか?

-

クレジットカードは年会費の有無に関わらず、発行手数料や入会金が発生することはありません。

そのため年会費無料のクレジットカードは完全に無料で発行でき、余計な出費をかけずに使い続けられます。 - 無料のカードを利用するメリットを教えてください

-

完全に無料であるにも関わらず、ポイント還元や割引などの優待を受けられるのがメリットです。

無料のクレジットカードを利用するだけで普段の生活費をお得にできるため、使わないのは損といっても過言ではありません。 - 無料だとセキュリティに問題はありませんか?

-

年会費無料のクレジットカードでも、ステータスカードと同一のセキュリティ対策を講じてもらえます。

無料だからといってセキュリティ対策が劣ることはありませんので、不正利用や個人情報の流出を心配している人でも問題なく利用できます。 - 年会費無料で高還元のカードはありますか?

-

JCB CARD Wは年会費が永年無料なうえ、セブンイレブンやローソンなどのコンビニで最大10.5%還元を受けられるおすすめのクレジットカードです。*

他にも年会費無料で高還元を狙えるクレジットカードは多数あるので、上述の「年会費無料のクレジットカード一覧!永年無料でおすすめのカードを比較」を参考にしてください。 - 無料で発行できるカードの選び方を教えてください

-

年会費無料のクレジットカードを選ぶなら、永年無料で高還元のブランドが最適です。

無料のクレジットカードでポイントを効率よく貯められ、日々の生活をお得にできます。

クレジットカードによっては1ポイントあたり4円相当で使用できるケースもあり、少ないポイント数で高額商品と引き換えることも可能です。 - 年会費永年無料とはなんですか?

-

永年無料とは、名前のとおり年会費が長い期間発生しないことを指します。

カードの利用頻度が少なくても年会費は請求されませんので、余計な出費をかけずに使い続けたい人に最適です。 - 年会費が無料なのはなぜですか?

-

カード会社は加盟店の手数料で利益を得ており、カードが使われるほど売上が高くなります。

そのため、年会費を無料にして利用者の増加を図っています。 - 旅行保険が付いているカードはありますか?

-

年会費無料のクレジットカードでも、ほとんどのブランドに旅行傷害保険が付帯しています。

例えばJCB CRD Wや三井住友カード(NL)は海外旅行傷害保険が付帯しており、最高2,000万円まで補償してもらうことが可能です。

ただし、旅費をカード決済しないと補償を受けられませんので、万が一に備えたい場合はクレジットカードを利用しておくのがよいでしょう。 - ETCカードも無料で発行できますか?

-

クレジットカードによっては、無料でETCカードを発行することができます。

ETCカードを無料で発行できるブランドはJCB CARD Wやセゾンパール・アメリカン・エキスプレス・カードなどが挙げられますので、車の利用頻度が高い人は検討するのもひとつの手段です。 - 家族カードに年会費は発生しますか?

-

年会費無料のクレジットカードに家族カードを付帯する場合は、料金が発生しないケースがほとんどです。

メインのクレジットカードと同等のスペックを搭載しているので、高還元のブランドで家族カードを発行すると無料でポイントを効率よく貯められます。 - 無料で利用できる法人カードはありますか?

-

法人カードを無料で利用したいなら、三井住友カード ビジネスオーナーズやセゾンコバルト・ビジネス・アメリカン・エキスプレス®・カードが最適です。

どちらも年会費を永年無料に設定しているうえに、本人確認書類を提出すると申し込みが完了します。

年会費無料のクレジットカードは余計な出費を抑えつつ、高還元や割引といった優待を受けられるのが特徴です。

クレジットカードを利用して日々の生活費をお得にしたい人は、年会費無料のブランドを選んでおいて損はないでしょう。

注釈

※最大還元率はJCB PREMOに交換した場合