キャッシュレス決済アプリは非接触で決済できるうえにポイントが貯まり、生活に取り入れるだけでお得に買い物ができます。

しかしキャッシュレス決済アプリによっては、ポイント還元率や利用できる店舗数といったスペックが低く、使いづらいケースもあります。

スペックが低いと現金払いから切り替えてもそれほどお得にならないため、失敗したくないのならポイント還元率が高くて利用できる店舗数が多いキャッシュレス決済アプリを選びましょう。

- ポイント還元率1%以上のスマホ決済アプリなら初心者でも失敗しない

- 対応店舗の数が300万ヶ所以上あるスマホ決済アプリは利便性が高い

- キャッシュレス決済でおすすめなのは最大2.5%還元されるAmazon Pay

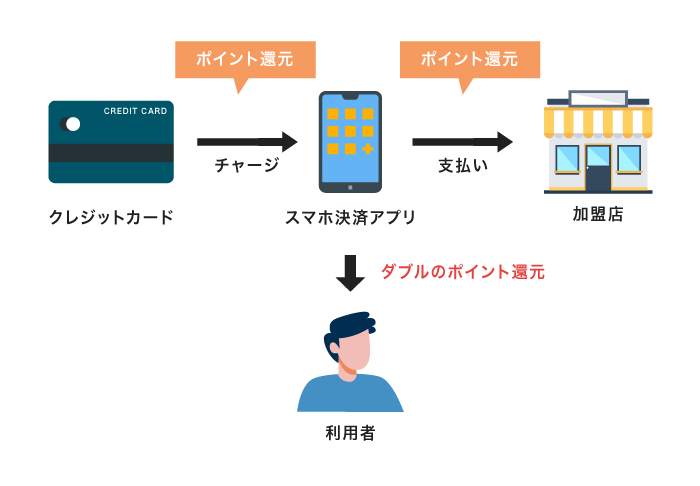

- キャッシュレス決済アプリはクレジットカードと紐づけるとポイントが貯まりやすい

還元率が高くて使い勝手がいいキャッシュレス決済アプリのおすすめは、以下のとおりです。

これらのキャッシュレス決済アプリは、相性のいいクレジットカードと紐づけて利用することで高還元を狙えます。

キャッシュレス決済アプリごとに相性のいいおすすめのクレジットカードや、初心者でも迷わない選び方も合わせて紹介していきますので、参考にしてください。

目次

- 1 キャッシュレス決済アプリおすすめ11選!各社のサービスを徹底比較

- 1.1 Amazon Payは実店舗だけではなくネットショッピングの支払いもスムーズになる

- 1.2 LINE Payは7つのセキュリティシステムで守られているから不正利用も回避

- 1.3 nanacoモバイルはアプリを起動しなくても支払いを完了できる

- 1.4 PayPayはYahoo!ショッピングで利用するといつでも最大7.0%還元が可能

- 1.5 AEON Payはチャージ不要で利用できるから手間を省いて支払える

- 1.6 楽天ペイはコンビニで利用するとポイントの2重取りが可能

- 1.7 d払いはテイクアウトなどの予約注文から決済までアプリひとつで完結

- 1.8 au PAYはコード支払いの利用でPontaポイントがダブルで貯まる

- 1.9 FamiPay(ファミペイ)は毎週サプライズで無料クーポンがもらえる

- 1.10 モバイルSuicaはスマホひとつで電車と店舗の支払いが完了できる

- 1.11 メルペイはメルカリユーザーに最適!売上金を電子マネーとして使える

- 2 スマホ決済アプリのおすすめな選び方!初心者でも迷わない方法

- 3 キャッシュレス決済の種類は全部で4つ!QRコード以外の選択肢を解説

結論!高還元率を狙うならAmazon PayとJCB CARD Wの組み合わせが最強

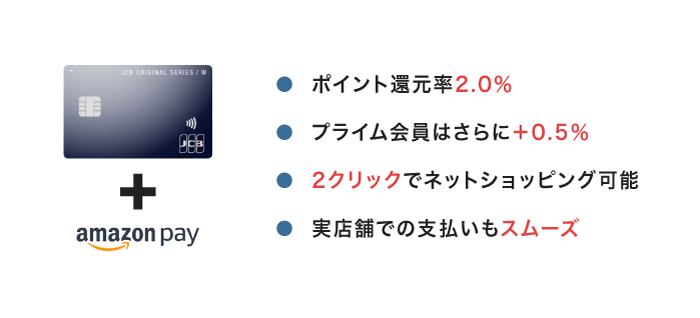

Amazon PayとJCB CARD Wは結びつきが強く、連携させるとキャッシュレス決済アプリのなかで最も高い2.5%還元が可能です。

JCB CARD WをAmazon Payに登録することで、Amazon.co.jpで買い物した際に2.0%ものポイントが還元されます。

さらにプライム会員なら追加で0.5%のポイントが還元されるため、AmazonユーザーはJCB CARD Wを紐づけて利用するのが最適です。

JCB CARD WはAmazon以外にもポイント優待店があり、以下のような店舗で還元率アップを狙えます。

- スターバックスで10倍

- App Store、洋服の青山、AOKIなどで5倍

- セブン-イレブン、高島屋などで3倍

現在開催している新規入会キャンペーンで最大15,000円相当のポイントがもらえる利点もあるため、利用しないのは損といっても過言ではありません。

\ 最大15,000円相当がもらえる /

キャッシュレス決済アプリおすすめ11選!各社のサービスを徹底比較

キャッシュレス決済アプリを使い始める際は、サービスのスペックを比較して選びましょう。

キャッシュレス決済アプリのスペックを比較することで、自分に合った使い勝手のいいサービスを見極められます。

還元率や対応店舗数などのスペックが高いキャッシュレス決済のおすすめアプリを比較した結果は、以下のとおりです。

| キャッシュレス決済アプリ | 相性のいいクレジットカード | ポイント還元率 | 利用できる店舗数 | 送金 | 割り勘 | 出金 | 請求書払い |

|---|---|---|---|---|---|---|---|

| Amazon Pay | JCB CARD W | 2.5% | 24万ヶ所 | × | × | × | × |

| LINE Pay | 三井住友カード(NL) | 0.5% | 309万ヶ所 | ◯ | ◯ | ◯ | ◯ |

| Visa LINE Payクレジットカード | |||||||

| nanacoモバイル | セブンカード・プラス | 0.5% | 103万ヶ所 | × | × | × | × |

| PayPay | PayPayカード | 1.5% | 344万ヶ所 | ◯ | ◯ | ◯ | ◯ |

| AEON Pay | イオンカード(WAON一体型) | 0.5〜1.0% | 非公表 | × | × | × | × |

| 楽天ペイ | 楽天カード | 1.5% | 500万ヶ所 | ◯ | × | × | × |

| d払い | dカード | 1.5% | 268万ヶ所 | ◯ | × | ◯ | ◯ |

| au PAY | au PAYカード | 1.0% | 235万ヶ所 | ◯ | × | ◯ | ◯ |

| FamiPay(ファミペイ) | ファミマTカード | 0.5% | 15万ヶ所 | × | × | × | ◯ |

| モバイルSuica | 「ビュー・スイカ」カード | 0.5〜2.0% | 132万ヶ所 | × | × | × | × |

| メルペイ | ー | なし | 170万ヶ所 | ◯ | × | ◯ | × |

当サイトのランキングは、対象の公式ホームページに掲載されている情報を基準とし、利用経験者へのアンケート調査や政府による統計データなどを包括して順位を付けています。

還元率が高くて対応店舗数が幅広い上記のキャッシュレス決済アプリは、ポイントが貯まりやすいうえに全国どこでも使える利便性の高さが魅力です。

さらに、クレジットカードの契約ができる成人なら、相性のいいおすすめのクレジットカードやポイントアップモールを利用して高還元を狙えます。

なかでもAmazon Payは、JCB CARD Wを紐づけると2.5%のポイント還元を受けられます。

さらにAmazonを利用するとクレジットカードの還元率が7.0%になることから、効率的にポイントを貯められるのが利点です。

Amazon Payは実店舗だけではなくネットショッピングの支払いもスムーズになる

Amazon Payは、Amazonのアカウントに登録されている個人情報や支払い方法を使用して買い物ができるため、面倒な入力なしでスムーズに決済できます。

実店舗で現金がなくてもスマホでスムーズに支払えるうえ、Amazon.co.jpで以外のオンラインストアでも2クリックで決済できるのが魅力のひとつです。

Amazon Payを登録しておけば、ZOZOTOWNや出前館をはじめとする150店舗以上の大手オンラインストアでカード情報を入力する手間がなくなります。

Amazon Payは、ネットショッピングの度に配送先の住所やカード情報を入力することを面倒に感じている人に最適です。

Amazon Payの基本情報を調査した結果を以下で表にまとめましたので、参考にしてください。

| 登録料 | 無料 |

|---|---|

| 利用できる店舗数 | 24万ヶ所 |

| 1回の利用限度額 | 10万円まで |

| ポイント還元率 | 0%〜2.5% |

| チャージ方法 | クレジットカード、Amazonギフト券、現金 |

| 決済方法 | クレジットカード、デビットカード、Amazonギフト券 |

| 付与ポイント | Amazonポイント、登録したクレジットカードのポイント |

| 相性のいいクレジットカード | JCB CARD W、三井住友カード(NL)等 |

| 個人間送金 | 可能、Amazonギフト券の送金 |

| 年齢制限 | 20歳以上、未成年は親権者と共有して利用するなら可能 |

Amazon Payは利便性が高いだけでなく、クレジットカードを登録することで最大2.5%のポイント還元を受けられる利点もあります。

支払い元に登録できるカードのなかで、最もポイント還元率が高くなるのはJCB CARD Wです。

JCB CARD Wを登録してAmazonを利用すると実質7.0%のポイントが還元される

JCB CARD WはAmazon Payに登録して、Amazon.co.jpを利用するとポイント還元率が実質7.0%になります。

Amazonで買い物する際、JCB CARD Wを連携させた場合のポイント還元率は2.0%です。

さらに貯まったOki Dokiポイントは、Amazonで1ポイントを3.5円相当として利用できます。

つまりAmazon PayとJCB CARD Wを連携させてAmazonを利用すると、実質7.0%還元になるということです。

Oki Dokiポイントはプライムビデオの支払いでも付与されるため、Amazon Payの利用を検討している人はJCB CARD Wを持っておいて損はありません。

JCB CARD Wは、Amazonの他にも以下のJCBオリジナルシリーズ優待店で利用するとポイントの倍率がアップします。

| 店舗 | Oki Dokiポイント |

|---|---|

| スターバックス | 10倍 |

| セブン-イレブン | 3倍 |

| ビックカメラ | 2倍 |

JCB CARD Wはスターバックスで決済すると常にOki Dokiポイントが10倍になり、普段からカフェを利用する人はポイントが貯まりやすい利点があります。

貯まったOki Dokiポイントは、東京ディズニーリゾートのチケット代やホテル宿泊券など他社のクレジットカードにはない商品と交換できるのも魅力のひとつです。

Amazonやスターバックスの利用頻度が高い人は、JCB CARD Wを使ってお得にポイントを貯めてはいかがでしょうか。

\ 最大15,000円相当がもらえる /

LINE Payは7つのセキュリティシステムで守られているから不正利用も回避

LINE Payは利用者数が多いことから不正利用の増加を懸念し、被害を防ぐために7つのセキュリティシステムを設けて悪質な行為を回避しています。

1)本人確認制度

引用元:「LINE Pay」、安全のしくみ-LINE Pay 公式ブログ

2)LINE Pay専用パスワード

3)安全なクレジットカード決済

4)情報の暗号化

5)24時間365日のモニタリング体制

6)利用者補償制度の採用

7)生体認証「FIDO」の導入

LINE Payは、アプリ内の不審な動きを検知する独自のセキュリティシステムで24時間365日のモニタリング体制を設けており、不正利用を未然に防止しています。

スマホの紛失や盗難で第三者による不正利用があった場合に備えて、最大10万円まで損害金を保証してくれる手厚いサービスがあるのも嬉しいポイントです。

LINE Payの基本情報を調査した結果は以下で表にまとめましたので、参考にしてください。

| 登録料 | 無料 |

|---|---|

| 利用できる店舗数 | 309万ヶ所 |

| 1回の利用限度額 | LINE Cashは10万円まで、LINE Moneyは100万円まで |

| ポイント還元率 | 0.5%〜3.0% |

| チャージ方法 | LINE Payカード、銀行口座、セブン銀行ATM、Famiポート |

| 決済方法 | クレジットカード、LINE Pay残高、特典クーポン |

| 付与ポイント | LINEポイント |

| 相性のいいクレジットカード | 三井住友カード(NL)、Visa LINE Payクレジットカード等 |

| 個人間送金 | 可能 |

| 年齢制限 | なし、未成年の場合は法定代理人の同意があれば利用可能 |

LINE Payに登録できるクレジットカードの国際ブランドは、VisaとMastercard、JCBの3種類となっています。

なかでも三井住友カード(NL)はセキュリティ対策が万全なうえ、最短10秒で発行できる優秀なクレジットカードです。

三井住友カード(NL)は最短10秒で発行後すぐLINE Payに登録できる

三井住友カード(NL)は申し込みから最短10秒でデジタルカードが発行されるため、カードの到着を待たなくてもその場でLINE Payに登録できます。*

実際に管理人が申し込んだ際も10秒でカード番号が届き、すぐにオンラインで買い物できました。

さらに三井住友カード(NL)は券面にカード番号や有効期限が印字されていないので、不正利用を防げます。

三井住友カード(NL)は、他にも以下のような利点がある優秀なクレジットカードです。

- 年会費が永年無料

- 最高2,000万円の海外旅行傷害保険が付帯している(利用付帯)

- 対象のコンビニやマクドナルドなどで支払うとポイント最大7%還元*

- ポイントUPモール経由でネットショッピングすると+0.5~9.5%還元

三井住友カード(NL)を利用すると、対象のコンビニや飲食店で最大7%のポイントが還元されます。*

条件を満たして最大7%の高還元を狙えるクレジットカードは限られているので、効率よくポイントを貯められるのは三井住友カード(NL)ならではの魅力です。*

LINE Payを利用して貯めたポイントも三井住友カード(NL)のキャッシュバックや景品交換に利用できます。

対象のコンビニや飲食店で高還元を狙いたい人は、LINE Payに三井住友カード(NL)を登録しておくとよいでしょう。

\ 新規入会と条件達成で最大5,000円分がもらえる* /

注釈

※キャンペーン期間:2024年11月1日~2025年2月2日

※カード原板タッチは対象外

※スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

※iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

Visa LINE Payクレジットカードならチャージ&ペイで0.5%の還元を受けられる

Visa LINE PayクレジットカードをLINE Payに登録すると、チャージ&ペイでスムーズに支払えるうえ、0.5%のポイント還元を受けられます。

チャージ&ペイとは、銀行口座やコンビニで事前にチャージしなくてもLINE Payで決済できるサービスのことです。

チャージの必要がないことからスピーディに支払えるだけではなく、LINE Pay残高で決済した場合には手に入らないポイントも獲得できます。

事前にLINE Pay残高へチャージして支払った場合と、チャージ&ペイを利用した際にもらえるポイントを比較した結果は、以下のとおりです。

| 支払い方法 | ポイント還元率 | 10万円利用した際のポイント数 |

|---|---|---|

| チャージ&ペイ | 0.5% | 500ポイント |

| LINE Pay残高 | 0% | 0ポイント |

銀行口座やコンビニでLINE Pay残高にチャージしてもポイントはもらえませんが、チャージ&ペイなら10万円の利用で500ポイントを獲得できます。

他にもVisa LINE Payクレジットカードの利点として、Visa加盟店でショッピングした際に1%のポイント還元を受けられる点が挙げられます。

一般的なクレジットカードの還元率は平均0.5%なので、効率よくポイントを貯めたい人にも最適な1枚です。

nanacoモバイルはアプリを起動しなくても支払いを完了できる

nanacoモバイルは、カード型電子マネーのnanacoをスマホでも利用できるように開発されたキャッシュレス決済アプリです。

PayPayや楽天ペイなどのQRコード決済とは異なり、アプリを起動しなくても端末にスマホをかざすだけで支払いが完了する利点があります。

支払いのたびにスマホのロックを解除してバーコードを表示させる手間を省けるので、スムーズに会計を済ませられます。

さらにセブンイレブンアプリをダウンロードして、セブンイレブンで利用するとポイントの他にセブンマイルを獲得することが可能です。

nanacoポイントとセブンマイルのどちらも獲得できると還元率が実質1.0%になるため、セブンイレブンの利用頻度が高い人は利用を検討するのがよいでしょう。

nanacoモバイルの基本情報について詳しくまとめた結果は、以下のとおりです。

| 登録料 | 無料 |

|---|---|

| 利用できる店舗数 | 103万ヶ所 |

| 1回の利用限度額 | 50,000円まで |

| ポイント還元率 | 0.5〜1.0% |

| チャージ方法 | セブンカード・プラス、現金、nanacoギフト、nanacoポイント |

| 決済方法 | ー |

| 付与ポイント | nanacoポイント |

| 相性のいいクレジットカード | セブンカード・プラス |

| 個人間送金 | 不可 |

| 年齢制限 | 16歳以上 |

nanacoモバイルにチャージする際は、セブンカード・プラスを利用するとポイントを獲得できます。

チャージでポイントを獲得できるのはセブンカード・プラスに限られますので、nanacoモバイルを利用するなら発行するのがよいでしょう。

セブンカード・プラスはnanacoモバイルのオートチャージでポイントもらえる

セブンカード・プラスはnanacoモバイルのオートチャージに対応しており、200円ごとに1ポイント付与してもらえる利点があります。

オートチャージでポイント還元されるのはセブンカード・プラスのみなので、nanacoモバイルを利用するなら発行して損がありません。

さらにセブンイレブンで対象商品を購入するとボーナスポイントを付与してもらえ、効率よくポイントを貯められます。

毎月8日と18日、28日はイトーヨーカードでほとんど全品5%割引を受けられ、お得に買い物ができるのも魅力です。

nanacoモバイルにオートチャージしつつ、セブン&アイ・ホールディングスの店舗でお得にカードを利用したいならセブンカード・プラスを発行してみてはいかがでしょうか。

\ 最大6,100ポイントがもらえる /

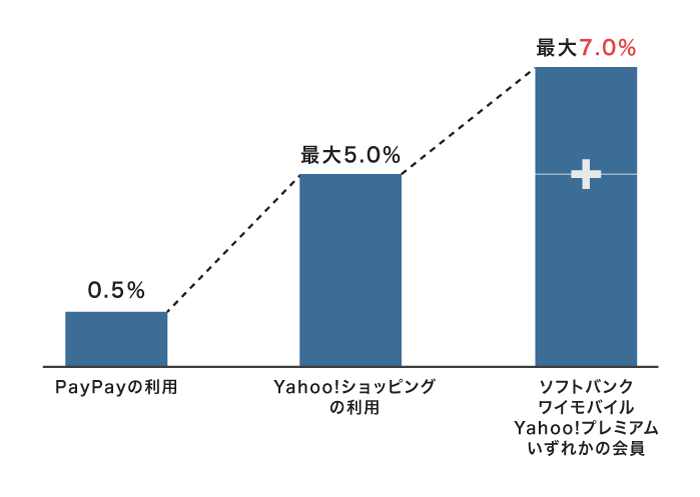

PayPayはYahoo!ショッピングで利用するといつでも最大7.0%還元が可能

PayPayは、ソフトバンク株式会社とヤフー株式会社の合弁事業として開始されたキャッシュレス決済アプリです。

Yahoo!ショッピングでPayPayを利用すると、最大7.0%還元を受けられ効率よくポイントを貯められる利点があります。

PayPayを利用してYahoo!ショッピングで買い物をするだけで最大5.0%還元が適用され、ソフトバンクやワイモバイル、Yahoo!プレミアムの会員なら2.0%追加される仕組みです。

還元率をアップするための難しい条件はありませんので、誰でも簡単にポイントアップを狙うことができます。

PayPayステップで条件を達成すると実店舗でも最大1.5%のポイントが付与され、お得にポイントを貯められます。

ただし、条件の達成にはPayPayの利用回数が30回以上で、10万円以上の決済が必要になるため手間とお金がかかるのが難点です。

簡単に実店舗でポイントアップを狙いたい人は、上述したような他のキャッシュレス決済アプリを利用するのがよいでしょう。

| 登録料 | 無料 |

|---|---|

| 利用できる店舗数 | 344万ヶ所 |

| 1回の利用限度額 | 24時間で50万円まで、30日間で200万円まで |

| ポイント還元率 | 0〜1.5% |

| チャージ方法 | PayPayカード、ヤフオク!、PayPayフリマの売上金、銀行口座、現金 |

| 付与ポイント | PayPayポイント、Vポイント |

| 決済方法 | PayPay残高払い、クレジットカード |

| 相性のいいクレジットカード | PayPayカード |

| 個人間送金 | 可能 |

| 年齢制限 | なし、未成年の場合は法定代理人の同意があれば利用可能 |

PayPayは利用できる店舗数が344万ヶ所と多くあり、大型チェーン店からローカルな店舗まで幅広く使えます。

地方に住んでいる人や旅行が好きな人はもちろん、利便性の高さを求めている人にも最適です。

PayPayの残高へのチャージ方法は現金や銀行口座などから選択できますが、対応しているクレジットカードはPayPayカードのみとなっています。

PayPayカードなら申し込みと同時にPayPayのアプリに登録できる

PayPayカードは、申し込みと同時にPayPayアプリの支払い方法にカードを登録できます。

カードを発行してからPayPayと紐づける必要がないため、手間を省けるのは嬉しいポイントです。

カードを登録すると、チャージ不要でPayPayを使い続けられます。

すでにPayPayカードを所有している人は、あとからPayPayアプリに登録することもできます。

さらにYahoo!ショッピングの買い物でもPayPayポイントが貯まるため、PayPayユーザーは持っておくと得するクレジットカードです。

\ 通常ポイント還元率は最大1.5% /

AEON Payはチャージ不要で利用できるから手間を省いて支払える

AEON Payは、イオングループが新しくサービスを開始したキャッシュレス決済アプリです。

イオンマークの付いたクレジットカードやデビットカードに紐づけることを前提としており、登録するとチャージ不要で支払いを完了できます。

他社のキャッシュレス決済アプリはチャージをしないと利用できないケースがほとんどなので、手間を省けるのは嬉しいポイントです。

さらにイオンカードに紐づけてイオンやマックスバリュといったイオン系列の店舗で支払うと、税込200円ごとに2WAON POINTポイントが貯まります。

1.0%還元を受けられるキャッシュレス決済アプリは限られていることから、イオン系列の利用頻度が高い人は利用するのが最適です。

AEON Payの基本情報を以下の表にまとめましたので、参考にしてください。

| 登録料 | 無料 |

|---|---|

| 利用できる店舗数 | 非公表 |

| 1回の利用限度額 | 50万円まで |

| ポイント還元率 | 0.5〜1.0% |

| チャージ方法 | ー |

| 決済方法 | イオンカード、イオンデビットカード |

| 付与ポイント | WAON POINT |

| 相性のいいクレジットカード | イオンカード(WAON一体型)、イオンカードセレクト |

| 個人間送金 | 不可 |

| 年齢制限 | 15歳以上 |

AEON Payの利用にはイオンカードやイオンデビットカードが必須となっており、まだ発行していない人は新しく申し込むのが最適です。

なかでもイオンカード(WAON一体型)はAEON Payに紐づけることで申し込んだその日のうちに利用を開始できるため、すぐに買い物でポイント還元を受けられます。

イオンカード(WAON一体型)は最短5分でAEON Payに紐づけられる

イオンカード(WAON一体型)は最短5分発行が可能で、申し込んだその日のうちにAEON Payへ紐づけて決済することが可能です。

イオンカードを所有していない人でも即日でAEON Payを利用できるので、すぐに買い物でポイント還元を受けられます。

さらにイオンカード(WAON一体型)は毎月20日と30日にイオングループで5%割引してもらえる利点があり、お得に買い物を済ませられます。

イオンシネマで映画チケットが割引になる優待も受けられますので、イオングループの利用頻度が高い人に最適のクレジットカードです。

\ 新規入会・利用で5,000WAON POINTもらえる* /

注釈

※対象のイオンカード新規入会・利用でいつでも最大5,000WAON POINT進呈

カード新規入会で1,000WAON POINT進呈

カード利用で最大4,000WAON POINT進呈(カード翌々月10日までのクレジットご利用分の10%を還元)

恒常特典となるため、申込期間の期日はなし

楽天ペイはコンビニで利用するとポイントの2重取りが可能

楽天ペイは楽天ポイントの加盟店であるファミリーマートやデイリーヤマザキ、ポプラを利用するとポイントが2重取りできます。

これらのコンビニでポイントを2重取りするには、支払う前に楽天ペイアプリで楽天ポイントカードを提示するのが必須です。

楽天ペイと楽天ポイントカードのどちらにも付与されるため、通常の2倍もポイントを獲得できます。

アプリひとつでポイントカードの提示と支払いができ、会計時に手間がかからないのも嬉しいポイントです。

さらに楽天市場ユーザーは、楽天ペイを通してサイト内でもらえる期間限定ポイントを加盟店のコンビニで利用でき、お得に買い物できます。

楽天ペイの登録料や決済方法などの基本情報は、以下のとおりです。

| 登録料 | 無料 |

|---|---|

| 利用できる店舗数 | 500万ヶ所 |

| 1回の利用限度額 | 50万円まで |

| ポイント還元率 | 1.0%〜1.5% |

| チャージ方法 | 楽天カード、楽天銀行、ラクマの売上金、楽天ウォレット |

| 決済方法 | クレジットカード、楽天キャッシュ、楽天ポイント、楽天Edy、モバイルSuica |

| 付与ポイント | 楽天ポイント |

| 相性のいいクレジットカード | 楽天カード、楽天ゴールドカード等 |

| 個人間送金 | 可能 |

| 年齢制限 | なし、未成年の場合は法定代理人の同意があれば利用可能 |

楽天ペイはコンビニやスーパー、飲食店など利用できる店舗数が500万ヶ所と多いため、意識して店を選ばなくてもポイントが貯まります。

支払い元のクレジットカードとして楽天カードを設定すると、最大1.5%のポイント還元を受けることが可能です。

楽天カードの利用で最大1.5%還元!ポイントがザクザク貯まる

楽天カードは楽天キャッシュのチャージで利用すると最大1.5%が還元され、ポイントがザクザク貯まります。

楽天銀行やラクマの売上金からチャージする方法ではポイントが貯まらないため、楽天カードを持っている人だけの特権になります。

楽天カードで最大1.5%の還元を受けられる条件は、以下のとおりです。

| 条件 | ポイント還元率 |

|---|---|

| 楽天カードから楽天キャッシュへチャージ | 0.5% |

| 楽天キャッシュで支払い | 1% |

チャージだけではなく、楽天カードを紐づけた楽天キャッシュで支払うと還元率がアップします。

他のクレジットカードもチャージに利用できますが、入金や楽天ペイの支払いでポイント還元率がアップするのは楽天カードのみです。

還元率がアップしてポイントをザクザク貯められるので、楽天ペイを利用するためだけに楽天カードを発行する価値があるでしょう。

\ 最大10,000ポイントもらえる* /

注釈

※キャンペーン期間:2024年11月15日〜2024年11月25日

d払いはテイクアウトなどの予約注文から決済までアプリひとつで完結

d払いのアプリ内には、加盟店の商品をテイクアウトできるサービスがあります。

テイクアウトする際にd払いを利用すると、予約注文から支払いまでがアプリひとつで完結します。

通常、テイクアウトする際は店舗に電話連絡をしたり公式ホームページの会員として登録したりしなければならず、どちらも手間がかかって面倒です。

d払いならアプリ内でテイクアウトしたい店舗を選択し、メニューを決めて支払うだけの簡単な操作で予約注文ができます。

注文した商品の準備ができたらアプリに来店を依頼する通知が来て、店頭で並ばずに受け取れるのも嬉しいポイントです。

d払いアプリからの予約注文限定で、dポイントがお得に貯まるキャンペーンも開催されるので常に情報を確認しておくとよいでしょう。

d払いの利用限度額やチャージ方法などの基本情報を調査した結果は、以下のとおりです。

| 登録料 | 無料 |

|---|---|

| 利用できる店舗数 | 268万ヶ所 |

| 1回の利用限度額 | バーコード決済は49,999円まで、ネット決済は100万円まで |

| ポイント還元率 | 0.5%~2.0% |

| チャージ方法 | 銀行口座、セブン銀行ATM、その他のコンビニ |

| 決済方法 | クレジットカード、電話料金合算払い、d払い残高 |

| 付与ポイント | dポイント |

| 相性のいいクレジットカード | dカード、dカード GOLD等 |

| 個人間送金 | 可能 |

| 年齢制限 | なし、未成年の場合は法定代理人の同意があれば利用可能 |

d払いはバーコード決済なら1回の利用限度額がおよそ5万円で、使いすぎる心配がありません。

家具や家電などの高額商品を買う場合は、Amazonやショップリストなどのネット通販サイトを通して決済すると1回の利用限度額が100万円になり、高い金額でもd払いで支払えます。

さらにd払いは支払い元にdカードを設定すると、ネット通販サイトの利用でポイント還元率がアップするのが利点です。

dカードを設定して買い物すると合計2%もポイントが還元される

d払いは、dカードを登録してAmazonやショップリストなどのネット通販サイトで買い物をすると、2%のポイント還元が受けられます。

d払いは通常からネット通販サイトの利用で1%の還元が受けられますが、dカードを登録すると1%アップになって合計2%のポイントを獲得できます。

d払いの利用を検討している人のなかでネット通販サイトをよく使うなら、ポイント還元率がアップするdカードを発行するのがよいでしょう。

さらにドコモのスマホユーザーなら、dカードを紐づけたd払いで携帯料金を支払うと追加で1%の還元を受けられるのも嬉しいポイントです。

もちろんドコモのスマホユーザーではなくてもポイントアップ特典があり、ENEOSやドトールコーヒーショップといった特約店でdカードを利用すると1.5%〜4%の還元が受けられてお得にポイントが貯まります。

au PAYはコード支払いの利用でPontaポイントがダブルで貯まる

au PAYは、コード支払い時にPontaカードを提示するとPontaポイントがダブルで貯まります。

au PAYのコード支払いで200円につき1ポイントが貯まり、Pontaカードの提示で0.5〜1ポイントが付与されるため、一度の買い物で通常より2倍のポイントを獲得できます。

貯まったポイントは携帯料金の支払いに充てられ、auのスマホユーザーであれば毎月かかる固定費の負担を減らせるのも利点です。

auのスマホユーザーではなくても、公共料金などの固定費をPontaポイントで支払うと生活費の節約に繋がります。

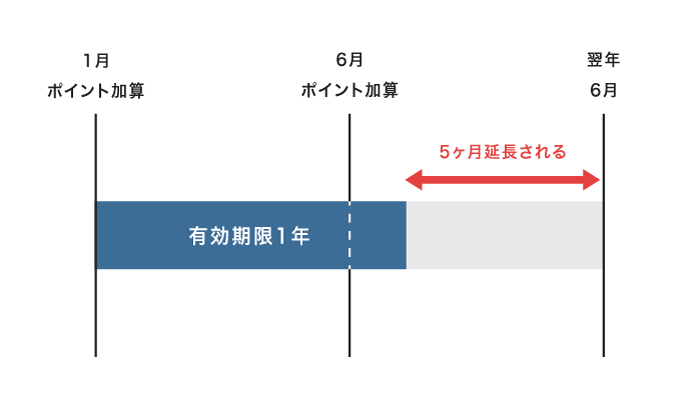

Pontaポイントは加算された最後の日から有効期限が都度1年間延長され、ほぼ永久不滅で無駄にならないのも魅力のひとつです。

例えばPontaポイントが1月に加算されていた場合、再度6月に付与されると元々の有効期限よりも5ヶ月延長されます。

貯まったポイントを無駄にしたくない人は、au PAYの利用を検討してみてはいかがでしょうか。

au PAYの還元率や付与ポイントなどの基本情報は以下で表にまとめましたので、参考にしてください。

| 登録料 | 無料 |

|---|---|

| 利用できる店舗数 | 235万ヶ所 |

| 1回の利用限度額 | 25万円まで |

| ポイント還元率 | 0.5%〜1.0% |

| チャージ方法 | クレジットカード、Pontaポイント、auかんたん決済、auじぶん銀行、銀行口座 |

| 決済方法 | クレジットカード、au PAY 残高 |

| 付与ポイント | Pontaポイント |

| 相性のいいクレジットカード | au PAYカード |

| 個人間送金 | 可能 |

| 年齢制限 | なし、未成年の場合は法定代理人の同意があれば利用可能 |

au PAYはVisaやMastercard、JCBなどの国際ブランドが付いているクレジットカードならチャージと支払いのどちらにも使えます。

なかでも、VisaとMastercardが付いているau PAYカードをau PAYのチャージに利用すると還元率が高くなり、もらえるポイントがアップする利点があります。

au PAYカードからのチャージで最大6ヶ月間も還元率が10%になる

au PAYカードに新規入会すると、au PAYへチャージする還元率が通常1%のところ最大6ヶ月間も10%にアップします。

入会から6ヶ月間は、チャージで加算されるポイントが最大3,500ポイントまでもらえるため、入金するほどお得に貯まるサービスです。

au PAYのチャージにau PAYカードを利用した場合、還元率が10%で獲得できるポイント数を以下で表にまとめましたので、参考にしてください。

| チャージ金額 | 還元率10%で獲得できるポイント数 |

|---|---|

| 100円 | 10ポイント |

| 1,000円 | 100ポイント |

| 10,000円 | 1,000ポイント |

| 35,000円 | 3,500ポイント |

最大6ヶ月間で35,000円以上の金額をチャージすれば、上限いっぱいのポイントを受け取れます。

1ヶ月におよそ6,000円をチャージする計算であり、au PAYを公共料金などの支払いに利用する予定のある人には難しい金額ではありません。

au PAYカードはチャージのみではなく、TOHOシネマズやカラオケ ビッグエコーなどのポイントアップ店で使うと200円の支払いにつき3ポイントも貯まるため、au PAYを利用しているなら持っておいて損なしのクレジットカードです。

FamiPay(ファミペイ)は毎週サプライズで無料クーポンがもらえる

FamiPay(ファミペイ)とは、コンビニ大手のファミリーマートが提供しているキャッシュレス決済アプリのことです。

FamiPayのアプリをダウンロードすると、ファミリーマートで販売されている商品の無料クーポンが毎週サプライズでもらえます。

無料クーポンはファミリーマートで販売されているお菓子や飲料水、ホットスナックが0円で購入でき、他のコンビニよりも安く商品を手に入れられるのが利点です。

無料クーポンを利用する際はアプリで選んだ商品をレジへ提出して、FamiPayの画面を店員に見せると引き換えが完了します。

ファミリーマートを頻繁に利用する人はお得に買い物ができるため、使っておいて損なしのキャッシュレス決済アプリです。

FamiPayの基本情報を調査した結果は以下で表にまとめましたので、参考にしてください。

| 登録料 | 無料 |

|---|---|

| 利用できる店舗数 | 15万ヶ所 |

| 1回の利用限度額 | 10万円まで |

| ポイント還元率 | 0.5% |

| チャージ方法 | ファミマTカード、FamiPayボーナス、銀行口座、現金 |

| 決済方法 | クレジットカード、FamiPay決済、クーポン、回数券、ポイント |

| 付与ポイント | 青と黄色のVポイント、楽天ポイント、dポイント、FamiPayボーナス |

| 相性のいいクレジットカード | ファミマTカード |

| 個人間送金 | 可能 |

| 年齢制限 | なし、未成年の場合は法定代理人の同意があれば利用可能 |

FamiPayは楽天ポイントとdポイント、青と黄色のVポイントのいずれか1つを自分で選べるのが魅力です。

自分が貯めているポイントを選ぶと統一できて、より貯めやすくなります。

特に青と黄色のVポイントを貯めている人は、FamiPayとファミマTカードを組み合わせるとポイントの3重取りができます。

唯一登録できるファミマTカードでポイントの3重取りができる

FamiPayに唯一登録できるファミマTカードは、組み合わせるとFamiPayボーナス2回分とVポイントの3重取りが可能です。

FamiPayで決済するとFamiPayボーナスがもらえて、支払い前にファミマTカードの提示でVポイントが進呈されます。

追加でFamiPayの残高チャージにファミマTカードを利用することで、FamiPayボーナスがさらに貯まってポイントの3重取りが実現します。

FamiPayボーナスは通販サイトであるKaemaの支払いに利用でき、貯まるほど安くショッピングができます。

ファミマTカードは公共料金などの支払いでFamiPayボーナスが10%還元されるため、FamiPayを使っている人はポイントが貯まりやすいクレジットカードです。

モバイルSuicaはスマホひとつで電車と店舗の支払いが完了できる

モバイルSuicaはJR東日本が提供している電子マネーで、ICカード乗車券の役割も担っている便利なキャッシュレス決済アプリです。

Suicaは駅の改札口で利用するイメージが強い人も多いと思いますが、コンビニやスーパーなどでも決済が可能で、スマホをかざすだけで支払いが完了します。

駅と店舗の両方で利用できるモバイルSuicaをダウンロードしておけば、スマホのみを持って出かけることも可能です。

さらにモバイルSuicaは定期券やグリーン券にも対応しており、窓口に並ばなくてもスマホを操作するだけで購入できます。

JRE POINT WEBサイトにモバイルSuicaを登録してから定期券やグリーン券を含めた乗車券を購入すると、50円ごとに1ポイントもらえる利点もあります。

スマホひとつで駅や店舗の決済が完了するうえに、ポイントが貯まるモバイルSuicaは普段から電車を利用している人に最適のアプリです。

モバイルSuicaの基本情報やチャージ方法などについて以下に詳しくまとめましたので、参考にしてください。

| 登録料 | 無料 |

|---|---|

| 利用できる店舗数 | 132万ヶ所 |

| 1回の利用限度額 | 2万円まで |

| ポイント還元率 | 0.5〜2.0% |

| チャージ方法 | 「ビュー・スイカ」カード、現金、JRE POINT |

| 決済方法 | ー |

| 付与ポイント | JRE POINT |

| 相性のいいクレジットカード | 「ビュー・スイカ」カード、JRE CARD等 |

| 個人間送金 | 不可 |

| 年齢制限 | 12歳以上(小学生は除く) |

モバイルSuicaは現金をチャージして利用してもポイント還元されるキャッシュレス決済アプリですが、相性の良いクレジットカードを登録すると高還元を狙えます。

なかでも「ビュー・スイカ」カードはオートチャージが可能なうえ、チャージで1.5%もポイントを還元してもらえます。

「ビュー・スイカ」カードならSuicaを利用するほどポイントが貯まる

「ビュー・スイカ」カードは、JR東日本グループがSuicaの利便性を高めるために発行している交通系のクレジットカードです。

Suicaと同じグループの会社が発行しているクレジットカードであることから結びつきが強く、「ビュー・スイカ」カードからチャージをするだけでポイントが貯まります。

チャージの還元率は1.5%に設定されており、1,000円を入金するごとに15ポイントも獲得できます。

さらに「ビュー・スイカ」カードを紐づけてモバイルSuicaで定期券を購入すると還元率が3.0%になり、効率よくポイントを獲得することが可能です。

貯まったポイントは1ポイントあたり1円相当としてSuicaにチャージできる利点もありますので、モバイルSuicaを利用するなら発行しておいて損はない1枚でしょう。

メルペイはメルカリユーザーに最適!売上金を電子マネーとして使える

メルペイはiDと連携すると、フリマアプリであるメルカリの売上金を電子マネーとして利用できます。

有効期限がある売上金を、期限がない電子マネーの残高に自動でチャージできるのが魅力です。

売上金がなくても銀行口座やセブン銀行ATMから現金でチャージでき、メルカリを利用したことのない人でも使えます。

メルカリユーザーならアプリへの本人登録が完了しており、入金しなくても売上金が自動的にiDの残高にチャージされるため、手間がかかりません。

メルペイの利用限度額や決済方法などの基本情報を調査した結果は、以下のとおりです。

| 登録料 | 無料 |

|---|---|

| 利用できる店舗数 | 170万ヶ所 |

| 1回の利用限度額 | 10万円まで |

| ポイント還元率 | なし |

| チャージ方法 | メルカリの売上金、銀行口座、現金 |

| 決済方法 | メルカリの売上金、メルペイスマート払い |

| 付与ポイント | なし |

| 相性のいいクレジットカード | ー |

| 個人間送金 | 可能 |

| 年齢制限 | なし、未成年の場合は法定代理人の同意があれば利用可能 |

メルペイは、他のキャッシュレス決済アプリと違って支払い方法にクレジットカードを登録できませんが、銀行口座を持っていれば誰でも登録が可能です。

支払い方法で選択できるのは銀行引き落としのみ

メルペイは支払い方法で選択できるのが銀行口座のみで、会計したその場で即時に引き落とされます。

クレジットカードと同様に翌月の支払いを希望するなら、メルペイスマート払いの一括払いを利用するとよいでしょう。

メルペイスマート払いは利用金額を翌月まとめて支払えるうえに、上限額を自分で設定できて使いすぎる心配がありません。

メルペイスマート払いは他にも定額払いがあり、自分の都合に合わせて支払い金額を分割できます。

銀行口座の残高に余裕がある際は支払いを多めに設定して、次月の負担を減らせる利点があります。

ただし、メルペイスマート払いはクレジットカード決済のようにポイントアップなどの特典がないため、ポイントを貯めたい人は他のキャッシュレス決済アプリを選ぶのが賢明です。

キャッシュレス決済アプリは最短1分で登録できるケースがほとんどなので、手間をかけずに使い始められます。

始め方から支払う方法までの流れは、以下で初心者にもわかりやすく解説しています。

キャッシュレス決済アプリを使い始める手順と支払い方法

PayPayを例に管理人が実際に使い始めた際の手順をまとめましたので、参考にしてください。

iPhoneの場合はApp Store、他機種であればGoogle PlayからPayPayのアプリをダウンロードします。

ダウンロード後、アプリを起動すると新規登録画面が表示されます。

新規登録画面に電話番号とパスワードを入力します。

パスワードは電話番号や誕生日の数字にすると不正利用されるリスクが高くなるため、本人にしかわからない暗証番号にするのが最適です。

入力後、上記に同意して新規登録を選択します。

スマホのショートメッセージサービスに届いた、4桁の認証コードを入力します。

認証コードは有効期限が10分ですので、すぐに数字を入力しましょう。

認証コードを入力すると登録が完了し、バーコード決済画面が表示されます。

支払い方法は、クレジットカードと銀行口座、セブン銀行ATMで現金チャージの3つから選択できます。

最もスムーズに設定できるのはクレジットカードであり、券面をカメラで読み取るだけで登録が完了します。

バーコード決済の場合はホーム画面下の支払うボタンを選択し、表示されたバーコードを店員に読み取ってもらうと支払い完了です。

QRコード決済の場合は、画面のスキャン支払いを選択するとカメラが起動します。

店頭に設置されているQRコードをカメラで読み取り、アプリに利用金額を入力して店員に確認してもらってから支払うボタンを選択すると決済完了です。

他のキャッシュレス決済アプリも、PayPayと同様にダウンロードから支払いまでスムーズにおこなえます。

ただしキャッシュレス決済アプリは、ユーザー数が多いからといって闇雲に選んでいいわけではありません。

利便性を重視して利用したいのなら、自分の生活に合った商品を選ぶのが最適です。

スマホ決済アプリのおすすめな選び方!初心者でも迷わない方法

初めてスマホ決済アプリを使い始める人は、ユーザー数が多い人気のアプリを紹介されても自分に合っているのか判断できませんよね。

スマホ決済アプリを選ぶ際は、商品ごとに提供されているサービスの条件を比較するのが重要です。

スマホ決済アプリを選ぶ際に比較する条件は、以下の4つになります。

| 条件 | 内容 |

|---|---|

| ポイント還元率の高さ | 利用金額に対して還元されるポイントの割合が高い |

| キャンペーンの多さ | ポイント還元率のアップやキャッシュバックなど独自のサービスが多い |

| ポイントの交換先の多さ | 貯まったポイントを使えるサービスが多い |

| 利用店舗数の多さ | 対応している店舗の数が多い |

スマホ決済アプリを選ぶ際は、還元率の高さや利用店舗数の多さなどが自分の希望に合ったサービスなのかを吟味することが大切です。

例えば獲得ポイントの多さを重視している場合は、還元率が高いスマホ決済アプリを選ぶと貯まりやすくなります。

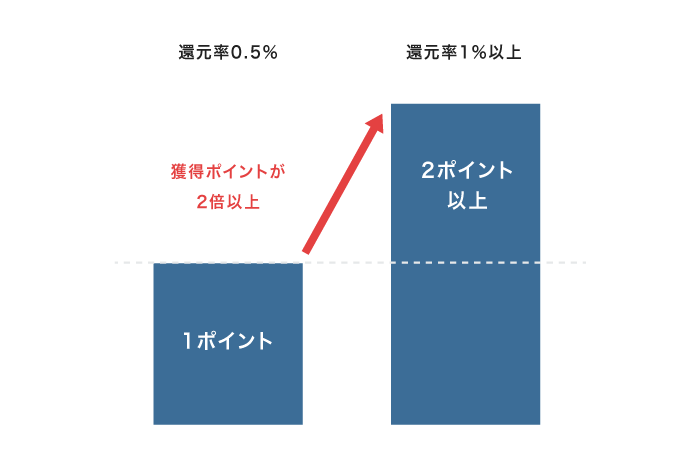

特に還元率が1%以上あるスマホ決済アプリは、獲得ポイントが多くなります。

還元率が1%以上なら支払い時にもらえるポイントが多くなる

スマホ決済アプリのポイント還元率が1%以上なら、支払い金額に応じて加算されるポイントが多くなるのが利点です。

スマホ決済アプリの還元率は平均0.5%とされており、200円の利用金額につき1ポイントが貯まります。

還元率が1%以上あると、200円の利用金額に対して平均の2倍以上もポイントを獲得できます。

スマホ決済アプリで支払った金額が1,000円の場合に還元されるポイントを調査した結果は、以下のとおりです。

| スマホ決済アプリ | ポイント還元率 | 1,000円の支払いで還元されるポイント |

|---|---|---|

| PayPay | 0.5%~22% | 5~220ポイント |

| 楽天ペイ | 1%~2.5% | 10~25ポイント |

| au PAY | 0.5%~2.5% | 5~25ポイント |

| LINE Pay | 1%~3% | 10~30ポイント |

| d払い | 0.5%~2% | 5~20ポイント |

| FamiPay | 0.5% | 5ポイント |

最も還元率が高いPayPayは、1,000円の支払いで平均の44倍もポイントが貯まります。

スマホ決済アプリによって還元率は異なるため、効率良くポイントを貯めるのであればPayPayを利用するのが最適です。

今よりもっと還元率を高くしたいのなら、クレジットカードのポイントと合わせてダブルで還元を受けるのがよいでしょう。

相性のいいクレジットカードと組み合わせると高還元

スマホ決済アプリの支払い元に相性のいいクレジットカードを登録すると、両方のポイント還元が受けられて高還元になります。

クレジットカードからチャージする際やスマホ決済アプリの支払い時に、ダブルでポイントを獲得できます。

スマホ決済アプリと相性のいいクレジットカードを調査した結果は、以下のとおりです。

| スマホ決済アプリ | 相性がいいクレジットカード | 合計のポイント還元率 |

|---|---|---|

| PayPay | PayPayカード | 1.5~24.0% |

| Amazon Pay | JCB CARD W | 1.0~10.0% |

| 楽天ペイ | 楽天カード | 2.0~5.5% |

| d払い | dカード | 1.5~6.5% |

| LINE Pay | Visa LINE Payクレジットカード | 2.0~5.5% |

| au PAY | au PAYカード | 1.5~2.5% |

| FamiPay | ファミマTカード | 1.0~1.5% |

| モバイルSuica | 三菱UFJカード | 0.5〜2.0% |

スマホ決済アプリとクレジットカードのポイント還元がダブルで受けられ、どの商品も1%以上の高還元が実現します。

最も還元率が高いのはPayPayとPayPayカードの組み合わせで、最大24%のポイント還元を受けられます。

相性の良いクレジットカードと組み合わせることでスマホ決済アプリで受けられる最高のポイント還元を受けられますので、カードを新たに発行するのもひとつの手段です。

ただしクレジットカードの発行には1~2週間前後かかるケースがほとんどで、カードが届くまで高還元を受けられない難点があります。

すぐに高還元を受けたい人はクレジットカードを即日中に発行できるブランドを選ぶと、申し込んだその日からスマホ決済アプリと組み合わせることが可能です。

即日発行できるクレジットカードは「即日発行できるクレジットカード22選!審査なしですぐに当日受け取りできるカードは?」で詳しく紹介しているので、ぜひ参考にしてください。

クレジットカードを発行するのが面倒な人は、キャンペーン時にキャッシュバックやポイントアップがあるスマホ決済アプリを選ぶと高還元を狙えます。

キャンペーンでキャッシュバックやポイントアップのあるアプリを選ぼう

キャンペーンの内容でキャッシュバックやポイントアップのあるスマホ決済アプリを選ぶと、よりお得にポイントを貯められます。

期間限定で開催されるキャンペーンはスマホ決済アプリが独自に提供しているサービスのため、商品によって内容が異なります。

キャンペーンにある主なサービスの内容は、以下のとおりです。

| キャンペーン | サービス内容 |

|---|---|

| ポイントアップ | ポイントの還元率や倍率がアップする |

| キャッシュバック | 商品購入後に現金が返ってくる |

キャンペーンは主にポイントアップの内容が多く、還元率や倍率が高くなると期間中のみお得に貯められます。

一方でキャッシュバックでは、スマホ決済アプリの支払い時にキャンペーンで設定された金額が銀行口座に振り込まれます。

利用金額が条件を満たしているとキャッシュバックが適応され、ポイントの代わりに現金が戻ってくるのが特徴です。

ポイントをもらうよりも、現金が銀行口座に振り込まれたほうが得した気分になる人もいるのではないでしょうか。

キャッシュバックを受けながらスマホ決済で支払った通常のポイントも貯められ、一石二鳥のサービスを受けられます。

ポイントの使用先が豊富なほうが有効期限内に使いやすい

スマホ決済アプリで付与されるポイントにはおよそ1年間の有効期限が設けられており、期限内に利用するのが鉄則です。

ポイントの使用先が豊富なら利用できるサービスが多く、有効期限内に消費できるため無駄になりません。

以下のスマホ決済アプリで付与されるポイントは加盟店の支払いに使えるだけではなく、様々なサービスで利用できます。

| スマホ決済アプリ | ポイント名 | ポイントの交換先 |

|---|---|---|

| 楽天ペイ | 楽天ポイント | 楽天市場の決済、楽天トラベルの決済、チケットと交換等 |

| PayPay | PayPayポイント | 公共料金の支払い、資産の擬似運用等 |

| au PAY | Pontaポイント | au PAYの残高チャージ、他社ポイントへ移行 |

| LINE Pay | LINEポイント | LINEスタンプ購入、LINEサービスの利用等 |

| d払い | dポイント | 携帯料金の支払い、国際基金へ寄付等 |

| FamiPay | 青と黄色のVポイント | 電子マネーの残高チャージ、商品交換等 |

| Amazon Pay | Amazonポイント | Amazonの買い物、Amazonギフト券と交換等 |

楽天ポイントは楽天サービスの支払いに利用でき、舞台の鑑賞券やアーティストのライブチケットと交換することもできます。

ポイントを有効期限内に幅広く使いたい場合は、楽天ペイを利用するのが最適です。

有効期限が迫っているポイントは闇雲に加盟店や商品との交換に使うのではなく、国際基金へ寄付する手もあります。

例えばdポイントを消費したい場合は、国際基金の日本ユネスコ協会連盟や各国の支援募金へ寄付して世界中の子どもたちを助ける活動に関わることができます。

貯まったポイントを無駄にしないように使用先をあらかじめ確認し、使い切ることを考えてうまく利用しましょう。

ポイントを早く貯めたいなら、スマホ決済アプリが対応している店舗数の多さで選ぶのもひとつの手段です。

対応店舗数で選ぶのもひとつの手段!会計時に使えないトラブルを防げる

スマホ決済アプリを選ぶ際は会計時に利用できないトラブルを防ぐため、対応している店舗数の多さで選ぶのもひとつの手段です。

例えばスマホ決済アプリで支払おうとした場合に店舗が対応しておらず、現金を持ち合わせていないと会計ができない状況になってしまいます。

会計を後回しにして時間を無駄にしないためにも、利用できる店舗数が多いスマホ決済アプリを選ぶのが賢明です。

スマホ決済アプリの利用できる店舗数と使える店を調査した結果は、以下で表にまとめましたので参考にしてください。

| スマホ決済アプリ | 利用可能な店舗数 | 使える店 |

|---|---|---|

| PayPay | 316万ヶ所 | コンビニ全社、ドラッグストア、飲食店、東横イン等 |

| LINE Pay | 309万ヶ所 | エディオン、カラオケ館、成城石井等 |

| 楽天ペイ | 297万ヶ所 | Honda Cars、アート引越しセンター等 |

| d払い | 268万ヶ所 | マツモトキヨシ、ガスト、白木屋等 |

| au PAY | 235万ヶ所 | イトーヨーカドー、Loft、IKEA等 |

| FamiPay | 170万ヶ所 | セカンドストリート、ヤマト運輸等 |

| メルペイ | 15万ヶ所 | ツルハドラッグ、コメダ珈琲等 |

| Amazon Pay | 6万ヶ所 | ソファー専門店NOYES等 |

最も利用可能な店舗数が多いPayPayは宿泊施設の東横インでも利用でき、旅行の際にスマホ決済アプリを使えないといった心配がありません。

スマホ決済アプリを使う際は、店舗に出向かう前に利用できるのかを確認しておくのが重要です。

自分がよく通う店舗で使えるスマホ決済アプリであれば、よりポイントが貯まりやすい利点があります。

ただしスマホ決済アプリはガソリンスタンドで利用できないケースが多く、現金での支払いが主流です。

ガソリンスタンドでもキャッシュレス決済をおこないたい人は、新しくサービスを開始したETCXの利用を検討してみてはいかがでしょうか。

ETCXならガソリンスタンドや駐車場で車に乗ったまま決済が完了する

ETCXは、2021年4月にETCソリューションズ株式会社が提供を開始した新たなキャッシュレス決済サービスです。

車載器にETCカードを挿入しておくだけで決済が完了するのが特徴で、カードやスマホを提示する必要がありません。

始まったばかりのサービスなので利用できる店舗は限られていますが、今後ガソリンスタンドや駐車場など幅広い施設で使えるようになります。

ETCXの利用にはETCカードが必須になりますので、所有していない人は年会費無料で利用できるクレジットカードに申し込んで同時に発行しておくのがおすすめです。

店舗で導入するときはQRコード決済のアプリを選ぶとコストが抑えられる

これまで個人利用のスマホ決済アプリについて解説してきましたが、店舗で導入する場合は最もコストが抑えられるQRコード決済を選びましょう。

QRコード決済には店頭のQRコードを消費者が読み取る場合と、アプリのバーコードを店舗が読み込む2つの方法があります。

QRコード決済は、事業者に加盟店の申請をしてコードがプリントされたプレートを店頭に設置するのみですので、導入費用がかかりません。

さらにスマホ決済アプリによっては、消費者の支払い金額に応じて店舗が負担する決済手数料が無料になる場合もあります。

| スマホ決済アプリ | 決済手数料 |

|---|---|

| PayPay | 無料 |

| LINE Pay | 無料 |

| d払い | 2.6% |

| メルペイ | 2.6% |

| FamiPay | 2.94% |

| 楽天ペイ | 3.24% |

| au PAY | 3.25% |

| Amazon Pay | 4~4.5% |

利用者数が増加しているPayPayとLINE Payは決済手数料が無料なことから、最も導入しやすいスマホ決済アプリです。

決済手数料が無料ではなくても、楽天ペイなどの利用者数が多いスマホ決済アプリを導入すると会計時にかかる時間が短縮されて従業員の負担を減らせる利点もあります。

一方で利用者数が少ないスマホ決済アプリを導入することで、店舗を頻繁に利用してもらえる可能性が高くなります。

利用者数が少ない決済サービスは固定客が増える可能性がある

利用者数が少ないスマホ決済アプリは対応している店舗が少数であり、導入すると固定客が増える可能性があります。

限られた店舗のみでスマホ決済アプリが利用できると、特別感があって頻繁に通ってもらえるようになるかもしれません。

そのため店舗で導入する際は、利用者数の多いスマホ決済アプリと少ないサービスのどちらも取り入れて顧客獲得を目指すのもひとつの手段です。

もちろん導入費用や決済手数料を確認したうえで取り入れるのが最適ですので、利用者数の少ないスマホ決済アプリを吟味して採用しましょう。

とはいえ、店舗で使えるキャッシュレス決済はQRコードに限られているわけではありません。

キャッシュレス決済には、QRコードの他にも使い方が異なる種類があります。

キャッシュレス決済の種類は全部で4つ!QRコード以外の選択肢を解説

キャッシュレス決済の種類は、PayPayや楽天ペイといったQRコードのほかに全部で4つあります。

| キャッシュレス決済の種類 | 決済方法 |

|---|---|

| QRコード | 店舗のQRコードを読み取る、スマホのバーコードを表示 |

| クレジットカード | クレジットカードを店頭に設置してある端末にかざす |

| ICカード | 交通機関の改札または商業施設の専用端末にかざす |

| 電子マネー | スマホと連携して専用端末にかざす |

クレジットカードとICカードは、本体を専用の端末にかざすのみでスムーズに支払えます。

一方で電子マネーは上記で紹介したQRコード決済と同様に、クレジットカードやキャッシュレス決済アプリと連携して利用でき、スマホひとつで決済が完了します。

上記の決済方法で、日本のキャッシュレス決済比率の半分を占めているのがクレジットカードです。

2019年7月に実施した1000世帯への訪問調査などをもとに算出した。キャッシュレス比率のうち、30%はクレジットカード決済、21%は口座振り替えが占めた。

引用元:キャッシュレス決済は62% 日本クレジットカード協会-日本経済新聞

キャッシュレス決済のほとんどがクレジットカードのため対応している店舗が多く、現金が手元にない時でも支払いができます。

さらにクレジットカードは、キャッシュレス決済のなかで唯一海外で利用できる特徴があります。

クレジットカードは国内外で対応している店舗が多いのが特徴

クレジットカードは国内だけではなく、キャッシュレス決済が主流の海外でも利用できる店舗が多いのが特徴です。

海外では日本よりもキャッシュレス決済が普及しており、国民の半分以上が利用しています。

日本のキャッシュレス決済比率は約20%にとどまっているが、主要各国では40%~60%台。

引用元:キャッシュレスの現状及び意義-経済産業省

そのためクレジットカードは海外で利用できる店舗が多く、現金を外貨両替せずにカードで買い物ができます。

海外でクレジットカードを持ち歩くのが不安な人は、世界200カ国以上で使えるキャッシュレス決済アプリのPayPalを利用するのがよいでしょう。

PayPalは、2021年の5月7日にTwitterの投げ銭機能であるTip Jarの試験サービスを開始したことでも話題になりました。

米ツイッターは6日、同社のSNS(交流サイト)上でユーザー同士が送金できる新機能のテストを始めたと発表した。様々な人を金銭面で応援したり、支持を表明したりする使い方を想定している。

引用元:Twitter、「投げ銭」機能をテスト ペイパルなどで決済-日本経済新聞

ただし、クレジットカードやPayPalが国内外で利用できるのは商業施設のみで交通機関には利用できません。

交通機関を頻繁に利用する人は、ICカードを使うのが最適です。

ICカードなら切符を買わなくてもスムーズに交通機関を利用できる

ICカードは現金を事前にチャージして利用するキャッシュレス決済方法であり、専用の端末にかざすと自動的に残高から支払われます。

電車などで通勤する際に切符を買う必要がなく、改札にICカードをかざすだけでスムーズに交通機関を利用できるのが利点です。

ICカードには、交通機関で利用できる交通系ICカードと商業施設で使える流通系ICカードの2種類があります。

交通系ICカードと流通系ICカードの主な商品は、以下のとおりです。

| ICカードの種類 | 主な商品 |

|---|---|

| 交通系ICカード | Suica、PASMO、PiTaPa、manaca、SUGOCAなど |

| 流通系ICカード | WAON、nanacoなど |

交通系ICカードのSuicaやPASMOは交通機関の定期券として発行でき、チャージする手間がかかりません。

スマホの利用率に伴い、モバイルSuicaなどの携帯でICカードを利用できるサービスも開始されたため、カードがなくても支払えます。

流通系ICカードは、イオングループが主導するWAONやセブン&アイ・ホールディングスが展開するnanacoなどがあり、発行元である店舗の割引クーポンや特典サービスが受けられます。

しかしICカードは現金でチャージする前払いの方法のみであるため、事前に入金するのが面倒ならデビットカードを利用するのがよいでしょう。

デビットカードは支払いと同時に銀行口座から引き落としされる

デビットカードは事前にチャージする手間がなく、支払ったその場で銀行口座から利用代金が引き落とされます。

デビットカードのような即時払いの支払い方法は、買い物と同時に代金が引き落とされるため利用状況を自分で把握できます。

クレジットカードと同様に利用明細が確認でき、お金の管理がしやすくなるのも魅力のひとつです。

ただしデビットカードは支払い方法が一括払いのみであり、銀行口座の残高が少ないと引き落とし不可になって支払えない場合があります。

銀行口座の残高不足が心配な人は、電子マネーで自分の都合に合わせた支払い方法を選びましょう。

電子マネーはチャージや後払いなど都合に合わせた支払い方法が選べる

電子マネーは前払いや即時払い、後払いの3つから支払い方法が選べて、自分の都合に合わせて決済できるのが特徴です。

例えば後払いにすると使いすぎる心配がある人は、手元のお金を事前にチャージして決済する前払いを選ぶと無駄な出費の恐れがありません。

支払い方法が選べる電子マネーと利用できる店舗数は、以下のとおりです。

QUICPayとiDは自分に合った支払い方法を選択でき、多くの店舗で幅広く利用できます。

一方で楽天Edyのように前払いだけのケースもありますので、支払い方法を都合に合わせて選択したい人はQUICPayとiDを利用するのがよいでしょう。

ただし18歳未満の学生は後払いを選択できないケースがほとんどなので、前払いや即時払いを選択するのが最適です。

大学生になれば後払いも選択できるようになり、QUICPayやiDが付帯しているクレジットカードを所有することもできます。

学生でも発行できるクレジットカードなら大学生でも十分に審査を通過でき、スマホに紐づければカードを提示しなくても決済が完了します。

iPhoneを利用している人は電子ウォレットの活用が必須なので、Apple Payの登録を忘れないようにしましょう。

iPhoneで支払いをしたいなら電子ウォレットの活用が必須

iPhoneはキャッシュレス決済に対応したモバイルICチップが内蔵されていないため、電子ウォレットであるApple Payへの登録が必須になります。

Apple PayとはiPhoneやApple Watchで使える電子ウォレットのことで、クレジットカードを登録すると電子マネーの利用が可能です。

Apple Payを経由してQUICPayとiDが利用でき、専用の端末にスマホをかざすのみで支払いが完了します。

Apple PayはクレジットカードやICカード、電子マネーなどの様々なキャッシュレス決済が登録でき、店舗に応じて使い分けられるのが最大の魅力です。

さらにPontaカードとdポイントカードも登録でき、提示してApple Payで支払うとポイントが貯まります。

アプリで支払うと同時に、スマホでポイントカードを提示できるのがキャッシュレス決済の利点です。

使い始める利点はポイントカードが一体化していること

キャッシュレス決済を使い始める利点は、ポイントカードが一体化しているためスマホやクレジットカードひとつで両方の機能が利用できることです。

ポイントカードは本体を提示するのがほとんどで、財布から探して取り出す手間がかかってしまいます。

ポイントカードが一体化していると取り出す手間もなく、カード枚数を減らせて財布がかさばる心配もありません。

管理人が実際にキャッシュレス決済アプリを使った場合のポイントカードを提示する手順は、以下でまとめましたので参考にしてください。

キャッシュレス決済アプリを起動し、画面のポイントカードを選択するとバーコードが表示されます。

表示されたポイントカードのバーコードを店員に読み取ってもらいます。

ポイントは決済が完了していると加算されないため、バーコードは支払う前に提示しましょう。

付与された数値が画面に表示され、利用ごとに貯まるポイントを確認できます。

管理人が実際にキャッシュレス決済アプリでポイントカードの提示をしたところ、画面を1クリックするのみでバーコードが表示されてすぐに読み取ってもらえました。

ポイントカードが一体化していると本体を提示する必要がないため、会計時の無駄がなくなるのも利点のひとつです。

スマホやカードを提示するだけで支払えるので会計時の手間が少ない

キャッシュレス決済は、スマホやカードを店頭に設置してある端末にかざすだけで支払いが完了するので、会計時の手間が少なくなります。

キャッシュレス決済の場合はアプリを開いてコードを表示するか、カード本体を専用の端末にかざすのみで支払いができます。

1桁の金額までこまかく支払われ、おつりが出ないのも嬉しいポイントです。

現金払いはこまかな小銭を出すのが面倒であり、おつりやレシートの受け渡しで時間を無駄にしてしまいます。

キャッシュレス決済なら現金やレシートの受け渡しがなく、支払いにかかっていた時間を有効に使えます。

実際に管理人が旅行先でキャッシュレス決済を使った際に、店員とおつりやレシートの受け渡しがなく、スムーズに会計が済んで計画通りに観光ができました。

店員と現金を受け渡すやり取りがないため、衛生面への配慮があるのもキャッシュレス決済の魅力です。

店員との接触が最小限になって衛生的なのが嬉しいポイント

キャッシュレス決済はスマホやカードを端末にかざすのみなので店員との接触が最小限になり、衛生的なのが魅力です。

例えば飲食店などの食品が関係している場所は、アルコール消毒の頻度を決めている店舗もありますが、設定されていない店も少なくありません。

手指や現金を受け渡すトレイを消毒していたとしても、現金まで殺菌できていないのが実情です。

店員は荷下ろしや品揃え、レジ対応などの様々な作業をこなしており、多忙で消毒を忘れてしまう可能性もあります。

利用者からは衛生面に関して確認しづらく、店員との接触が気がかりになってしまうこともあるのではないでしょうか。

キャッシュレス決済なら店員との接触や現金を触る必要がないことから、消費者が感じる衛生面への不安を解消できます。

盗難に遭っても現金を盗まれる心配がない

キャッシュレス決済はスマホやクレジットカードがあれば支払えるので、盗難に遭った場合でも現金を盗まれる心配がありません。

キャッシュレス決済アプリとクレジットカードは、どちらも現金を持つ必要がないからです。

現金やクレジットカードを持ち歩いていると、ポケットから落とす恐れや気づかないうちに盗まれている可能性があります。

実際に管理人は現金が入った財布を落とした経験があり、自分の資金を守る理由でキャッシュレス決済を使い始めました。

万が一クレジットカードが盗難に遭っても、カード会社に電話連絡をすると第三者の悪質な行為を防止するために利用を停止してもらえます。

ただし未だに現金払いしか受け付けていない店舗もありますので、少額のお金を持っておくのが最適です。

それでも現金を持ち歩きたくない人は、出向かう店舗でキャッシュレス決済が利用できるのか確認しておきましょう。

買物またはチャージするだけでマイナポイントが最大5,000円分もらえる

マイナポイントとはマイナンバーカードを使って申請をおこない、対象のキャッシュレス決済サービスを使うと利用金額の25%のポイントをもらえる事業のことです。

買い物やアプリのチャージにキャッシュレス決済を利用するだけで、最大5,000円相当のマイナポイントがもらえます。

マイナポイントが付与される対象のキャッシュレス決済を調査した結果は、以下のとおりです。

| キャッシュレス決済方法 | マイナポイントがもらえる対象のサービス |

|---|---|

| QRコード決済 | PayPay、楽天ペイ、au PAY、LINE Pay、d払い、FamiPay、メルペイ |

| クレジットカード | 楽天カード、au PAYカード、dカード、エポスカード、イオンカード |

| ICカード | Suica、PASMO、manaca、SUGOCA、WAON、nanaco |

| 電子マネー | 楽天Edy |

マイナポイントがもらえる対象のサービスは、QRコード決済から電子マネーまで共通して最大5,000円相当が獲得できます。

マイナポイントを多く獲得したい人は対象サービスのなかでもd払いを利用すると1,000円が上乗せされ、最大6,000円相当のポイントがもらえます。

d払いのみではなく、キャンペーンごとにマイナポイントが上乗せされるサービスもありますので常に情報を確認しておきましょう。

マイナポイントの付与は、マイナンバーカードを持っている人なら誰でも申し込みが可能です。

高校生や中学生でも申し込み可能!誰でも対象になるのが魅力

マイナポイントはマイナンバーカードを持っている人なら誰でも付与の対象になるため、高校生や中学生でも申し込みが可能です。

キャッシュレス決済アプリは年齢制限が設定されておらず、高校生や中学生の場合でも法定代理人である保護者などの同意があれば利用できます。

キャッシュレス決済アプリを使っている高校生や中学生は年齢に関係なく、大人と同じ最大5,000円分のポイントがもらえます。

お小遣い感覚で、自分の元に最大5,000円分のポイントが付与されるのが魅力のひとつです。

ただし、マイナンバーカードを持っていない人は発行におよそ1ヶ月かかるため、マイナポイントをもらうなら早めに申請しておきましょう。

難点はハッキングやスマホの盗難により不正利用されるリスクがあること

キャッシュレス決済の難点は、暗証番号のハッキングやスマホの盗難によって第三者に不正利用されるリスクがあることです。

例えばスマホを落とした際に暗証番号をハッキングされてしまうと、支払い元にしている銀行口座やクレジットカードの情報を知られる恐れがあります。

昨今では、銀行口座やクレジットカードの情報を知られて預金から不正に出金されるケースや、勝手にキャッシュレス決済アプリに登録されて使われる問題が発生しています。

NTTドコモの電子決済サービス「ドコモ口座」に端を発した預貯金口座からの不正出金被害が広がっている。ゆうちょ銀行ではPayPay(ペイペイ)など7種類のサービス経由で約6千万円の被害が出た。

引用元:電子決済、安全は相手任せ 口座不正引き出し相次ぐ-日本経済新聞

キャッシュレス決済の安全性を高めたいのであれば、自分でできる不正利用対策を実践するのが最適です。

不正利用を防止するための対策は以下で表にまとめましたので、参考にしてください。

| 対策 | 内容 |

|---|---|

| 支払い元の本人認証 | 銀行口座やクレジットカードの登録時に本人確認をする |

| 支払い上限金額の設定 | 1日あたりの利用可能金額を低めに設定する |

| 設定変更の認証 | 設定を変更する際はスマホにSMS認証コードを受信する |

| アプリログインの二段階認証 | IDやパスワードに加えて指紋認証なども利用する |

最も重要なのは銀行口座やクレジットカードを登録する際に、運転免許証などをスキャンして個人情報を入力し本人確認をすることです。

本人確認が完了していると、万が一スマホの暗証番号をハッキングされても第三者は支払い元の情報を見れず、お金を不正利用される心配がありません。

他にもキャッシュレス決済を利用する際の難点は、スマホやインターネットに慣れていない高齢者は使いづらい短所があります。

スマホやインターネットに慣れていない高齢者は使いづらい

キャッシュレス決済は、スマホやインターネットに慣れていない高齢者にとって使いづらいのが難点です。

高齢者は現金支払いに慣れているため、スマホやクレジットカードで決済するのに抵抗がある人もいるのではないでしょうか。

キャッシュレス決済アプリはスマホの操作が必須であり、使い慣れていないとスムーズに支払えない可能性があります。

一方でクレジットカードやICカードはインターネットで申し込む手段が増えており、操作が難しいため手続きに時間がかかってしまいます。

スマホやインターネットに慣れていない高齢者は、キャッシュレス決済の普及が広がる前に少しずつ電子機器を使いこなしていくのが最適です。

日本では、2025年までに現状のキャッシュレス決済比率を約40%まで引き上げることを目標としています。

キャッシュレス決済比率を2025年までに4割程度、将来的には世界最高水準の80%を目指す。

引用元:キャッシュレスの現状及び意義-日本経済産業省

キャッシュレス決済の時代に追いつくためにも、スマホやインターネットに使い慣れていない人は身近な店舗で利用し始めてみるのはいかがでしょうか。