不況の煽りを受けながらも、商工会で相談したり事業計画を組み直したりと経営を安定させるために行動を起こしている事業主は多いのではないでしょうか。

商工会議所で経営指導を受けている小規模企業の経営者は、マル経融資を利用して事業資金を借りられます。

マル経融資は日本政策金融公庫が小規模企業の経営者を支援する目的で運営している融資制度であるため、銀行などの金融機関よりも審査に通りやすいのが特徴です。

ただしマル経融資の審査に通過するには、商工会議所と信頼関係を築いて日本政策金融公庫に推薦をしてもらう必要があります。

実際に運転資金の借り入れに成功した管理人が、マル経融資の審査に通過する方法を解説していきます。

- マル経融資の審査に通過するには6ヶ月以上経営指導を受けていることが重要

- 日頃から商工会議所の指導に従っておくと審査で有利になる

- 商工会議所の審査会を通過すれば基本的に融資を受けられる

- 唯一のデメリットは審査期間が約1ヶ月かかること

商工会議所の推薦を受けやすくする方法も詳しく紹介していますので、参考にしてください。

目次

マル経融資とは小規模事業者が国から事業資金の貸付を受けられる制度

マル経融資とは、小規模企業の経営者が国から事業資金を借りられる制度のことです。

正式名称は小規模事業者経営改善資金であり、資金繰りが厳しくなりやすい小規模企業を経済的に支援する目的で運営されています。

マル経融資とは 担保、信用が不足している小規模事業者の金融アクセスの改善と経営改善を目的として、 昭和48年に発足した無担保無保証の融資制度。

引用元:中小企業庁

つまり、マル経融資なら小規模事業者や個人事業主でも融資を受けやすいということです。

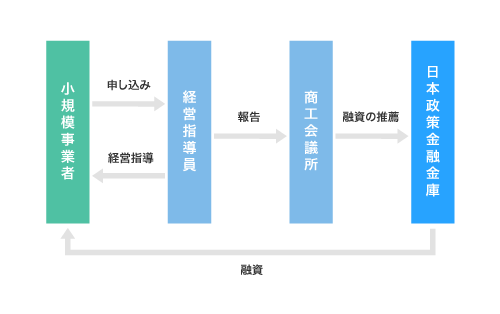

マル経融資は日本政策金融公庫によって管轄されており、最寄りの商工会議所を通して申し込みをする仕組みになっています。

商工会議所は独自に審査をおこない、返済能力や将来性が十分にあると判断した場合に申込者を日本政策金融公庫に推薦します。

商工会議所が身元を保証しているため、日本政策金融公庫が取り扱っている他の貸付制度よりも融資を受けやすいのが特徴です。

マル経融資の特徴としては、運転資金から設備資金まで様々な用途に利用できることも挙げられます。

運転資金から設備資金まで幅広い事業資金に対応してもらえる

マル経融資の借入金は使い道が多岐に渡っており、運転資金や設備資金などあらゆる目的に対応してもらえます。

借入金の具体的な使い道としては、以下のような事業資金が挙げられます。

運転資金の具体例

仕入れ費や人件費など、事業を進めていくうえで必要な資金であれば運転資金として借り入れ可能です。

- 原料や販売商品などの仕入れ費

- 従業員の給料、ボーナスなどの人件費

- オフィス、テナントなどの地代家賃

- 法人税、事業税、法人住民税などの支払いに必要な資金

- 売上が少ない場合に一時的な赤字の補填をする資金

設備資金の具体例

設備資金とは、土地や建物、車両などの比較的高額な設備を購入する際の費用のことを指します。

- 事業拡大で必要な土地建物の購入費

- 賃貸物件の入居にかかる費用

- パソコン、デスク、事務用品などの備品購入費

- 営業車やトラックなど社用車の購入費用

- 工場に設置する機械の購入費、修理費

- エアコンなど空調設備の設置費用

仕入れに必要な費用はもちろん一時的な赤字の補填などにも使えるため、売り上げが減少している事業者にも最適です。

ただし事業資金でも創業資金には利用できませんので、事業を新しく始める場合は別のお金を借りる方法を利用しましょう。

1年以上営業していなければ借りられないので創業資金には使えない

マル経融資は事業歴が1年以上の経営者を貸付対象にしているため、残念ながら創業資金の融資を受けられません。

マル経融資を受けるための要件については、日本商工会議所の公式ホームページにも以下のように記載されています。

融資対象

引用元: マル経融資-日本商工会議所

最近1年以上、商工会議所地区内で事業を行っている方

マル経融資は貸付をすることによって経営を持続できる見込みがある経営者に対する融資制度であることから、最低1年は自力で事業を継続している必要があります。

そのため創業したばかりで事業資金が必要な場合は、日本政策金融公庫の融資は他にもありますのでそちらを検討してみてはいかがでしょうか。

例えば新創業融資は新たに事業を開始する人向けの貸付制度であり、3,000万円まで創業資金の融資を受けられます。

借り換え目的の融資を受けたい場合は、民間のビジネスローンを利用するのもひとつの手段です。

借り換え目的ならビジネスローンで借りるのが得策

上述したようにマル経融資の借入金は様々な用途に活用できますが、借り換え目的には利用できません。

借り換えはすでに融資を受けている人に対して多額の貸付をおこなう行為であり、貸し倒れのリスクが高いため禁じられています。

すでに複数の借入先から事業資金の融資を受けている人が借り換えたい場合は、ビジネスローンを利用するのが得策です。

ビジネスローンは無担保で事業資金を借り入れできる商品であり、消費者金融や銀行などで取り扱っています。

ビジネスローンの借入金は資金使途が自由であるため、借り換えにも利用できます。

資金使途に応じて、民間金融機関と国の制度を上手に使い分けましょう。

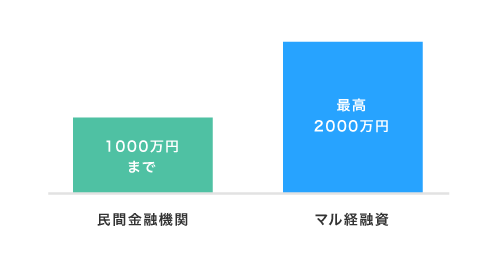

年収に関わらず最高2,000万円まで借りられる!保証人も担保も不要

マル経融資の限度額は最高2,000万円となっており、高額な資金需要にも応えてもらえます。

民間金融機関のビジネスローンは限度額が最高でも1,000万円となっており、高額融資には対応してもらえないという実情があります。

加えて担保や保証人を求められるケースがあるため、身内や友人などに迷惑をかけたくない人には向きません。

保証人と担保なしで2,000万円まで借りられるのは、マル経融資のみです。

事業資金は総量規制の対象外であるため、すでに他社借り入れが複数あっても2,000万円まで融資を受けられます。

総量規制とは、借り入れ限度額を年収の3分の1に制限する貸金業法上のルールのことです。

事業資金の借り入れが総量規制の対象外になる旨については、日本貸金業協会のホームページにも以下のように記載されています。

法人向けの貸付けは総量規制の対象外です。

引用元:日本貸金業協会

例えばカードローンなどで生活費を調達する場合は、借入額が年収の3分の1を超えると融資を受けられなくなります。

しかしマル経融資で事業資金を借りる場合は、年収と無関係に上限なしで借り入れが可能です。

2,000万円まで借りたとしても、貸付利率は1.21%と超低金利であるため返済の負担は軽くなります。

金利は1.21%の固定金利だから返済額が変わらず計画的に完済できる

マル経融資は1.21%の固定金利となっており、高額な事業資金を借りても返済額が増えづらくなっています。

一方で民間金融機関のビジネスローンは金利が10.0%台であるケースが多く、返済額の負担が重くなってしまいます。

例えば金利が1.21%のマル経融資と10.0%のビジネスローンで2,000万円の融資を受け、10年で完済した場合の返済額を比較した結果は以下のとおりです。

| 金利(年利) | 毎月の返済額 | 利息総額 | 返済総額 |

|---|---|---|---|

| 1.21% | 1万9,890円 | 242万円 | 2,242万円 |

| 10.0% | 16万4,383円 | 2,000万円 | 4,000万円 |

| 差額 | 14万4,493円 | 1,758万円 | 1,758万円 |

金利が10.0%であるビジネスローンのほうが毎月の返済額を14万円以上も多く支払っているにも関わらず、返済総額には1,758万円もの差が生じてしまいます。

民間金融機関の金利は変動方式であるため、景気の流れや日本銀行の政策によっては上記のシミュレーションよりも返済額が上がる可能性があります。

返済できなくなるリスクを回避するためにも、事業資金の借り入れにはマル経融資を利用するのが得策です。

とはいえマル経融資に初めて申し込む人は、本当に自分が審査に通過できるのか不安な人もいますよね。

マル経融資の審査は比較的甘いため、商工会議所から6ヶ月以上の経営指導を受けるという要件を満たしていれば融資を受けられます。

マル経融資の審査は通りやすい!6ヶ月以上経営指導を受けていることが重要

マル経融資の審査は民間金融機関の借り入れと比べても難易度が低く、通りやすいのが特徴です。

以下の申し込み条件を全て満たしている事業者なら、基本的に融資を受けられます。

- 原則6ヶ月以上商工会議所の経営指導を受けていること

- 従業員の数が20人以下(商業またはサービス業の場合は5人以下)であること

- 1年以上、同一の商工会議所の担当地区内で事業をしていること

申し込み条件のなかでも重要なのは、商工会議所から6ヶ月以上の経営指導を受けていることです。

上述でも解説しましたが、マル経融資は商工会議所から推薦を受けて申し込む仕組みとなっています。

推薦を受けるには、申込者の経営状況や人柄などを商工会議所の経営指導員に詳しく知ってもらわなければいけません。

事業の経営は1〜2ヶ月といった短期間ではなく、長期的に経過を見ていくことが重要になるため、最低でも6ヶ月は商工会議所から指導を受ける必要があります。

6ヶ月以上経営指導を受けて商工会議所から推薦してもらえれば、スムーズに借り入れ可能です。

商工会議所は該当地域に所属する中小企業の発展をサポートする目的で運営されており、同じ志を持つ日本政策金融公庫と密に連携を取っています。

当事業では、全国各地域の商工会議所・商工会と密接に連携し、「経営改善貸付(マル経融資)」(無担保・無保証人)や相談会などを通じて、小規模事業者の皆さまの経営改善を支援していきます。

引用元:日本政策金融公庫

つまり、商工会議所と日本政策金融公庫の間には信頼関係が結ばれているということです。

経営の現状を把握している商工会議所から推薦を受けた事業者は信用されるため、他の融資制度を利用するよりも審査に通りやすくなります。

日本政策金融公庫は50種類以上の融資制度を取り扱っていますが、商工会議所の推薦を受けたうえで申し込めるのはマル経融資のみとなっています。

商工会議所からの推薦を受けやすくするためには、普段から経営指導員に協力的な態度を示しておくことが重要です。

日頃から経営指導員のアドバイスに従って行動していると信用を得られる

商工会議所の経営指導員から受けるアドバイスや指示を取り入れると、経営改善に関して前向きであると判断されて審査を有利に進めてもらえます。

経営指導員とは、小規模事業者への経営指導を専門におこなう商工会議所の職員のことです。

経営指導員に事業の相談をすると提出書類の分析や聞き取り調査をおこなったうえで、多角的な視点でアドバイスをしてもらえます。

例えば職場の空調設備が老朽化して無駄な電気代が発生している場合には、新調したほうが長期的に経費を削減できるので買い換えを検討するように指示を受けます。

経営指導員は小規模企業の経営指導に特化した専門家であるため、指示に従って行動するのが得策です。

管理人の場合、経営に関して悩みがある時はどんなに些細な内容でも必ず担当の経営指導員に相談していました。

指導を素直に受け入れて行動する人物であると認めてもらえれば、確実に印象が良くなるためマル経融資の審査を通過しやすくなります。

反対に経営指導員の指示に従わない人は、マイナスの評価をされてしまいます。

面談時の態度が悪い人は審査に悪影響が出る

面談する際の態度が悪い人は、マル経融資の審査に悪影響が出てしまいますので誠実な応対を心がけましょう。

売り上げなどの数値だけではなく、相談者の人柄も審査項目のひとつとして日頃からチェックされています。

例えば経営指導員に対して乱暴な言動をしたり、アドバイスを無視して無謀な経営方針を定めたりといった行動はマイナスの評価に繋がってしまいます。

マル経融資の審査に通過したいなら反抗的な態度は取らず、経営指導員に協力する姿勢を見せることが重要です。

将来的に改善の余地があると判断されれば、赤字決算でも融資を受けられます。

改善の余地があれば赤字決算でも借りられるので事業計画を入念に練ろう

マル経融資は、直近の決算が赤字だったとしても今後の行動次第で改善の余地があると判断されれば借り入れ可能です。

改善の余地があると判断してもらうためには、入念に事業計画を練る必要があります。

できるだけ詳細な事業計画書を作成し、経営指導員に対して今後の見通しが立っていることをアピールしましょう。

事業計画書を作成したうえで、黒字化に向けて具体的にどういった行動を取ればいいかわからない場合は経営指導員に相談するのもひとつの手段です。

自分から積極的に質問して迅速に行動すれば、改善の余地があると判断されるためプラスの評価をしてもらえます。

昨今の不況で業績が著しく落ちている場合は、一過性の赤字であると判断されるので審査に影響はありません。

不況で業績が悪化していても一時的であれば融資してもらえる

不況の煽りを受けて急激に売り上げが落ち込み、業績が悪化してしまった事業者もいますよね。

一時的な業績悪化であると判断されれば、マル経融資の審査に通過できます。

経営指導員は小規模企業が景気に左右されやすいという実情を理解しているため、直近で売り上げが低迷していても数年単位で収支のバランスが取れていれば評価されます。

仮に今季の売り上げがほとんどゼロになっても、借り入れは可能です。

実際に日本政策金融公庫のホームページでは、直近1ヶ月の売上高が前年もしくは前々年の同じ月と比べて5%以上減っている場合は貸付対象になると以下のように記載されています。

最近1ヵ月の売上高が前年または前々年の同期と比較して5%以上減少している方

引用元:日本政策金融公庫

極端に売り上げが落ち込んでいても、諦めずに経営指導員に相談しましょう。

他社借り入れが複数ある場合は、申し込み前に残高を減らすのが得策です。

他社借り入れが複数ある人は1万円でも残高を減らしておく

現時点で銀行などの民間金融機関から事業資金の融資を受けている人は、1万円でも残高を減らしておくと審査でプラスの評価をしてもらえます。

他社借り入れの残高が少ない人は、毎月の返済額も少額になるため返済能力があると判断されるからです。

日本政策金融公庫は信用情報機関である株式会社シー・アイ・シーに加入しており、必ず申込者の信用情報を確認します。

信用情報とは、今まで借り入れしたローンの残高や返済履歴などが全て記載されている個人情報のことを指します。

過去の融資はもちろん、現在の借り入れ件数や残高まで全て把握されますので申し込み前に減らしておくのが重要です。

他社借り入れが2件以上ある場合は1件でも完済して件数を減らすのが最善の手段ですが、すぐに借入先の数を少なくするのは難しい人もいますよね。

件数を少なくできない場合でも、経営指導を受けている期間中に借り入れ残高を着実に減らしていけば高評価に繋がります。

他社借り入れ自体は審査に支障ありませんが、滞納や延滞があると悪影響が出てしまいます。

返済の滞納や延滞はマイナスの評価を受けるので必ず解消しておこう

他社借り入れの滞納や延滞をしている場合は審査で不利になりますので、申し込み前に解消しておきましょう。

返済の滞納や延滞をする人は金銭的にルーズな印象を与えてしまい、マイナスの評価に繋がってしまいます。

そのため一度でも滞納や延滞をした場合は、経営指導員に事情を詳しく説明するのが賢明です。

管理人は引き落とし口座への入金が間に合わず、残高不足で返済を滞納してしまった経験がありますが、翌日に振り込んで解消したと経営指導員に説明したところ納得してもらえました。

滞納や延滞は信用情報に登録され、解消した後も最低5年間は記録されていますので事情を説明しておかないと審査に落とされる恐れがあります。

マル経融資の審査に通過したいなら、必ず滞納や延滞を解消してから事情を説明しておきましょう。

マル経融資の借り入れ希望額は、確実に返済できる金額にしておくのが賢明です。

借り入れ希望額は確実に返済できる金額にしよう

マル経融資の借り入れ希望額は、必要最低限の金額にしておきましょう。

確実に返済できる金額にしておくと、経営指導員からの評価が高くなるからです。

借り入れ希望額が少額の人は貸し倒れのリスクが低くなることから、計画性がある印象を持ってもらえて審査で有利になります。

借り入れ希望額を決定する際は、具体的にどういった目的の費用が必要なのか細かく書き出して算出しておくのが得策です。

適切な借り入れ金額を自分で判断できない場合は、経営指導員に相談すれば返済能力や他社借り入れの状況を加味しながらアドバイスしてもらえます。

上記で解説してきた内容を実践すれば、マル経融資の審査に通過することは難しくありません。

以下では実際に管理人がマル経融資で事業資金の融資を受けた経験に基づいて、借り入れまでの具体的な流れを解説していきます。

マル経融資の審査は2段階に分かれる!商工会の審査会を通過できれば借りられる

マル経融資の審査は2段階に分かれており、商工会議所の審査会を通過した人のみが日本政策金融公庫に申し込める仕組みになっています。

審査が2回あるため難易度が高いと考える人もいるかもしれませんが、実際は商工会議所の審査会に通過していれば借り入れ可能です。

上述でも解説したように、商工会議所と日本政策金融公庫は協力体制にあるため商工会の審査会を通過した人は信用してもらえます。

管理人が担当の経営指導員に聞いた話では、商工会議所の審査会さえ通過できれば、日本金融公庫の審査は簡易的におこなわれるため融資を受けられるとのことでした。

実際に管理人は商工会議所の審査会を通過するのに24日間かかりましたが、その後におこなわれた日本政策金融公庫の審査はわずか3日で完了しました。

管理人がマル経融資で借り入れした際の申し込みから融資までの具体的な流れは、以下のとおりです。

担当の経営指導員に、マル経融資で借り入れしたい旨を伝えましょう。

借り入れの意思を伝えると、経営指導員からマル経融資の概要について説明を受けた後に面談がおこなわれます。

経営指導を受けている期間が6ヶ月以下の場合は、半年後に改めてマル経融資に関する説明と面談の機会が設けられます。

管理人はすでに6ヶ月以上経営指導を受けていたので、そのまま申請の手続きに入りました。

経営指導員から申し込みに必要な書類の指示を受けますので、用意して提出します。

必要書類の詳細については、後ほど解説しますので参考にしてください。

必要書類の提出から1週間後に、申込書を作成するための面談がおこなわれました。

経営指導員から業務の現状や将来的な展望などをヒアリングされますので、質問に答えながら申込書に必要事項を記入していきます。

全ての必要事項に記入を終えたら、経営指導員に提出して申し込み完了です。

申し込みが終わると、経営指導の成果や決算書の数値などを元に商工会議所内で審査会がおこなわれます。

残念ながら審査会に落ちてしまった場合は、経営指導員から電話で連絡があります。

審査会を無事に通過すると、そのまま日本政策金融公庫に推薦してもらえますので改めて申し込む必要はありません。

商工会議所の審査会に通過すると、自動的に日本政策金融公庫の審査に移ります。

商工会議所の推薦状と提出書類などから総合的に判断され、審査結果が決まります。

日本政策金融公庫の審査にも通過すると、自宅に郵送で結果の通知が届きます。

決定通知と一緒に借用書や個人情報の同意書など返送すべき書類が同封されていますので、記入して簡易書留で郵送します。

返送した書類に不備がなければ、指定した預金口座に融資が受けられます。

管理人の場合は、書類を返送してから5日後に借入金が振り込まれました。

マル経融資の審査は2回に分かれていますが、手続き自体は商工会議所に申し込むだけで完了するため負担には感じませんでした。

申し込み時には担当の経営指導員から丁寧に説明してもらえますので、不明点があってもすぐに解決できます。

ただし審査期間は合計して1ヶ月ほど必要になるため、緊急で資金が必要な場合には対応してもらえないのがデメリットといえます。

注意点は申し込みから融資までに約1ヶ月かかってしまうこと

マル経融資に申し込む際の注意点としては、審査期間が約1ヶ月必要になることが挙げられます。

マル経融資は収益や売り上げなどの数値だけではなく、人柄や将来性なども含めて審査を進めるため融資が決定されるまでに時間を要します。

なるべく早く融資を受けたい場合は、担当の経営指導員に急いで借り入れしたい旨を相談しておくのが得策です。

銀行などの民間金融機関はマニュアルどおりに審査をおこなうためなかなか個々の事情に合わせた対応はしてもらえませんが、マル経融資は小規模企業の経営をサポートする目的で運営されている公的な貸付制度であることから、状況に合わせて融通を聞かせてもらえます。

特に面談時の印象が良い人や今後の業務計画が詳細に立てられている人は、経営指導員からの信頼が厚くなるため希望を聞き入れて早めに審査してもらえる可能性が高くなります。

緊急で事業資金の融資を受けたい場合は、できるだけ早く経営指導員に連絡して希望の日時と借り入れ理由を伝えましょう。

追加融資は記録が残っているので申し込みから1〜2週間で借りられる

新規申し込みの場合は1ヶ月かかりますが、追加融資は1〜2週間で借り入れ可能です。

一度でもマル経融資で借り入れした人は、過去に審査を通過したという実績がありますので新規の人よりも簡単に融資を受けられます。

ただし最初に融資を受けてから3年経つと借り入れ履歴が抹消されて新規扱いになり、1ヶ月かかってしまいます。

どうしても緊急で事業資金が必要な場合は、小規模企業共済の貸付制度を利用するのもひとつの手段です。

小規模企業共済に1年以上加入している経営者なら、申し込み当日に審査なしで事業資金の融資を受けられます。

業務実績なども確認されず、赤字経営の事業者でも貸付対象になりますので検討してみてはいかがでしょうか。

必要書類は6種類あるので忘れないように準備を万全にしておこう

マル経融資の申し込みには6種類の書類が必要になりますので、あらかじめ準備しておくとスムーズに手続きできます。

マル経融資の申し込み時に提出を求められるのは、以下の書類となっています。

| 種類 | 内容 |

|---|---|

| 決算書のコピー | 前期、前々期の2期分 |

| 確定申告書のコピー | 前期、前々期の2期分 |

| 残高試算表 | 決算後6ヶ月以上経過している場合に必要 |

| 納税証明書 | 法人税、事業税、法人住民税の領収書でも可 |

| 商業登記簿謄本 | 履歴事項全部証明書を用意する |

| 見積書・カタログなど | 設備資金を借り入れする場合に必要 |

マル経融資制度の必要書類は他の公的な融資制度に比べると数が少なく、比較的容易に揃えられるのが特徴です。

申し込み時に全て揃えられない場合は、メール添付で提出したり後日窓口に持ち込んだりといった形でも対応してもらえますので担当者に相談しましょう。

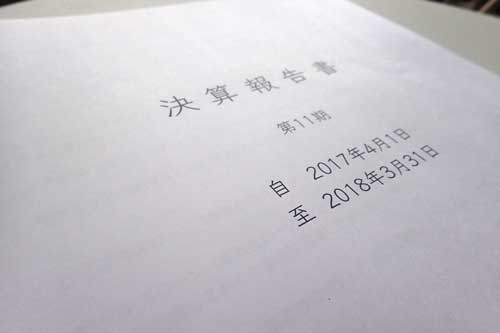

提出書類のなかでも決算書と確定申告書は重要度が高いため、できれば3期以上持っていくのが得策です。

決算書はなるべく3期以上用意して正確な財務状況を伝えるのが賢明

マル経融資の申し込みに必要なのは直近2期分の決算書ですが、3期以上用意しておくと正確な財務状況を経営指導員に伝えられます。

例えば直近2期が赤字だったとしても、3期以上前は財務状況が安定していた場合は適切な資金の融資をおこなえば経営を立て直せる見込みがあると判断されます。

判断材料は多いほうが審査で有利になりますので、決算書や確定申告書はなるべく3期以上用意しておきましょう。

納税証明書を取得した際は、納税漏れがないか確認しておくことが重要です。

納税漏れは問答無用で落とされるのであらかじめ確認しておこう

法人税や事業税などの納税漏れがある場合は、発覚した時点で審査落ちとなってしまいます。

納税は、日本国憲法第30条によって定められている国民の三大義務です。

マル経融資は国の融資であるため、法律に違反している人物には厳しい処罰が下されます。

実際に国税庁は定期的に査察をおこない、脱税の摘発に努めていると公表しています。

査察制度は、悪質な脱税者に対して刑事責任を追及し、その一罰百戒の効果を通じて、適正・公平な課税の実現と申告納税制度の維持に資することを目的としています。

引用元:国税庁

納税漏れが発覚すると審査に落とされるだけではなく、最悪の場合には脱税として逮捕される恐れがありますので納税証明書で必ず確認しておきましょう。